Im Rahmen meiner Artikel zur Discounted Cash Flow bzw. DCF-Methode (FCFF oder FCFE) oder zur Prognose von Cash Flows für die DCF-Bewertung bin ich bereits mehr oder weniger detailliert auf den Forecast bzw. die Prognose des freien Cash Flows für die DCF-Bewertung eingegangen. Darüber hinaus kann es manchmal aber auch wichtig sein, die zukünftige Entwicklung der wesentlichen Bilanzpositionen, also z.B. des Cash-Bestandes oder der Schulden, genauer zu verstehen.

In diesem Artikel möchte ich deshalb noch einmal etwas detaillierter auf die Prognose der wesentlichen Kennzahlen und dabei vor allem auch auf die Zusammenhänge zwischen GuV und Bilanz eingehen. In Kürze werde ich das Ganze auch nochmal anhand eines konkreten Beispiels erläutern.

Offene Fragen trotz DCF-Bewertung

Es gibt eine ganze Reihe an für die Bewertung sehr relevanten Fragestellungen, die wir mithilfe der Prognose des freien Cash Flows bzw. unseres “Standard” DCF-Ansatzes noch nicht beantworten können. Dazu gehören z.B. die folgenden Themen:

- Wie werden sich Nettogewinn bzw. Gewinn je Aktie (EPS) in Zukunft entwickeln? Welches zukünftige KGV impliziert unsere DCF Analyse?

- Baut das Unternehmen nach und nach einen hohen Barmittelbestand auf und inwieweit wird sich die Dividende verändern?

- Wird das Unternehmen auch in Zukunft stabil finanziert sein?

- Wird eine aktuell hohe Nettoverschuldung vielleicht eine Kapitalerhöhung nach sich ziehen (müssen)?

- Kann das Unternehmen eine prognostizierte Reduktion der Nettoverschuldung tatsächlich erreichen?

- usw. usw.

Um diese Fragen zu beantworten, müssen wir über die Vorhersage der wesentlichen für den freien Cash Flow relevanten Items hinausgehen und einen Forecast (also eine Prognose) der kompletten GuV (bis hin zur Gewinnrücklage) sowie eines Großteils der Bilanzpositionen erstellen.

Aufbau unseres Forecasts in 3 Schritten

Ein Forecast der kompletten GuV und eines Großteils der Bilanzpositionen? Das hört sich zugegebenermaßen erstmal sehr aufwendig und kompliziert an. Wie ihr aber gleich sehen werdet, kriegen wir das Ganze relativ leicht hin, wenn wir die wesentlichen Zusammenhänge zwischen Gewinn- und Verlustrechnung (GuV), Bilanz und Kapitalflussrechnung verstehen und in einem Excel-Spreadsheet entsprechend abbilden können.

Dazu müssen wir einmalig die folgenden drei Schritte abarbeiten und die Zusammenhänge idealerweise in Excel (oder auch Google Sheets) modellieren:

- Prognose der Gewinn- und Verlustrechnung (GuV)

- Umsatz

- EBIT(DA)-Marge bzw. operative Aufwendungen

- Abschreibungen und Amortisation

- Nicht-operative Erträge

- Zinsaufwand und -ertrag

- Steuern

- Dividenden

- (Anzahl Aktien)

- Vorhersage der Bilanzpositionen #1: Investiertes Kapital und nicht-operative Assets

- Operatives Working Capital bzw. Non-Cash Working Capital

- Sachanlagen (Property, Plant & Equipment)

- Goodwill und andere immaterielle Vermögenswerte

- Nicht-operative Assets, Schulden und EK-Äquivalente (z.B. nicht-konsolidierte Investments, Pensionsverbindlichkeiten, latente Steuern)

- Vorhersage der Bilanzpositionen #2: “Investor Funds”

- Retained Earnings

- Common Stock

- Kurzfristige und langfristige Schulden

- Cash (operativ und nicht-operativ)

Bevor ich nun in die Details der Modellierung eintauche, möchte ich einmal betonen, dass das Vorgehen hier nicht notwendigerweise sequentiell ist (bzw. sein kann). Bestimmte Positionen der Gewinn- und Verlustrechnung hängen von der Entwicklung von Positionen der Bilanz ab (und umgekehrt) und sollten deshalb nicht isoliert voneinander betrachtet werden.

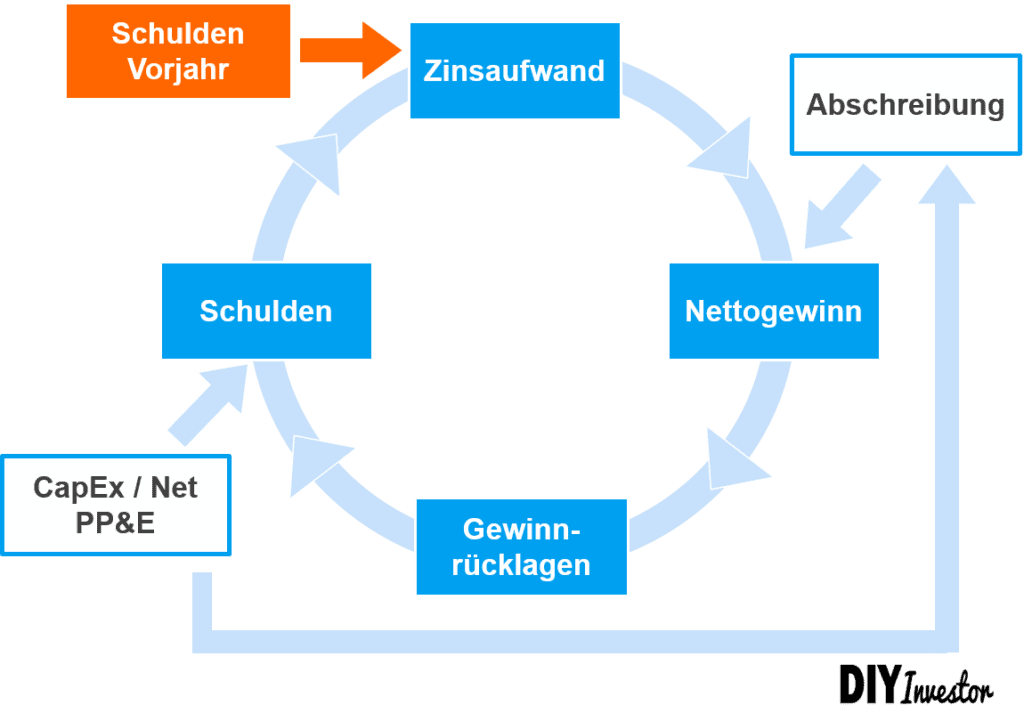

Beispiel: Sachanlagen (Net PP&E), CapEx und Abschreibungen hängen genauso voneinander ab, wie z.B. Schuldenstand, Zinszahlungen und Gewinnrücklagen.

1. Forecast der GuV

Umsatzwachstum und EBIT(DA)-Marge

Ausgangspunkt für unseren Forecast ist die Abschätzung des Umsatzwachstums und die Entwicklung der operativen Marge (also EBITDA oder EBIT). Hiervon hängen eigentlich alle weiteren Kennwerte entweder direkt oder indirekt ab.

Eine erste gute Anlaufstelle für die erwartete Umsatz- und EBIT-Entwicklung ist typischerweise die aktuelle Investor-Präsentation des betrachteten Unternehmens, also z.B. die Präsentation der letzten Kapitalmarktkonferenz oder des letzten Investorentags.

Darüber hinaus können wir weitere Tools nutzen, um die Zahlen zu validieren oder unseren eigenen Forecast zu erstellen:

- Eine Analyse der Unit Economics oder einzelner Business Units: Falls möglich sollten wir versuchen, die Prognose von Umsatz und operativer Marge auf Basis der Unit Economics, also der kleinsten verfügbaren Geschäftseinheit (für eine Restaurantkette z.B. die Anzahl an Restaurants, für einen Mobilfunkanbieter die Vertragskunden etc.) durchzuführen. Unsere Vorhersage wird so viel besser greifbar und wir können das Wachstumspotenzial viel realistischer einschätzen

- Die Position im Lebenszyklus für die wesentlichen Produkte: Wir können außerdem überlegen, an welcher Stelle im Lebenszyklus sich das Unternehmen aktuell befindet. Dies kann uns wertvolle Hinweise über die zukünftige Geschäftsentwicklung liefern. Zum Beispiel können wir für ein Unternehmen in der Wachstumsphase noch davon ausgehen, dass der Umsatz weiter wächst und die Margen sich über die Zeit verbessern. In der Reifephase sieht das vermutlich bereits etwas anders aus

Für die abschließende Prüfung unseres Umsatz- bzw. EBITDA-Forecasts können wir noch analysieren, ob die folgenden “Nebenbedingungen” erfüllt sind:

- Je größer das Unternehmen, desto schwieriger ist es, ein hohes Wachstum zu generieren

- Die Größe des Gesamtmarktes gibt meist vor, wie groß ein Unternehmen überhaupt werden kann (Marktanteil und Wettbewerb). Für einen Systemgastronomen ist die Anzahl an Restaurants z.B. durch geografische Gegebenheiten und Wettbewerb nach oben limitiert

- Wachstum und Marge sind oft negativ miteinander korreliert, da ein starkes Umsatzwachstum oft höhere Marketingausgaben erfordert

- Durchschnittliche jährliche Wachstumsraten erscheinen oft niedrig zu sein. Dies kann wegen des Zinseszinseffektes allerdings täuschen

Für ein paar weitere Details empfehle ich den Artikel Cash Fow Prognose für die DCF Bewertung.

Abschreibungen und Amortisation

Für die Prognose der Abschreibungen haben wir grundsätzlich 3 Möglichkeiten:

- Forecast der Abschreibungen auf Basis des prozentualen Anteils am Umsatz (z.B. Abschreibungen konstant = 5% vom Umsatz)

- Vorhersage der Abschreibungen also prozentualer Anteil der Sachanlagen (Net Property, Plant & Equipment, z.B. Abschreibungen = 10% der Sachanlagen)

- Forecast auf Basis von geplanten Investitionen und durchschnittlichen Abschreibungsdauern

Wenn die Investitionen sich über die Zeit relativ gleichförmig entwickeln, dann spielt es keine große Rolle, ob wir die Option 1 oder die Option 2 wählen. Sind die Investitionen allerdings eher unregelmäßig, dann führt eine Abschätzung auf Basis der Sachanlagen in der Regel zu besseren Ergebnissen.

Wenn wir die Abschreibungen an die Entwicklung der Sachanlagen koppeln, dann sollten wir dafür übrigens besser die Sachanlagen nach Abschreibungen wählen, obwohl die Sachanlagen vor Abschreibungen grundsätzlich den besseren Treiber darstellen… allerdings müssten wir dann neben den Nettoinvestitionen auch die Anlagenabgänge usw. explizit abschätzen. Der zusätzliche Nutzen scheint aber im Vergleich zur Verbesserung der Forecast-Qualität beschränkt zu sein.

Am charmantesten finde ich den Ansatz Nr. 3, also die Berechnung der Abschreibungen auf Basis der geplanten Investitionen (CapEx) und einer durchschnittlichen Abschreibungsdauer. Die Investitionen müssen wir ja für die Ermittlung des freien Cash Flow sowieso bestimmen.

Nicht-operative Erträge

Nicht-operative Erträge entstehen durch nicht-operative Assets, also z.B. Kundenfinanzierungen, nicht-konsolidierte Beteiligungen oder andere Eigenkapital-Investitionen.

Die Prognose dieser GuV-Position hängt etwas davon ab, wie viele Informationen uns über die Beteiligungen zur Verfügung gestellt werden. Grundsätzlich können wir grob 2 Fälle unterscheiden:

- Die Beteiligung liegt unter 20%: Typischerweise werden nur erhaltene Dividenden und Verkäufe von Anteilen berücksichtigt

- Die Beteiligung liegt über 20% (aber unter 50%): In der Regel wird ein Gewinn ausgewiesen, auch wenn keine Ausschüttung erfolgt. Die in der Bilanz ausgewiesenen Vermögenswerte wachsen in etwa mit dem Anstieg der Gewinnrücklagen

Im ersten Fall sollten wir am besten das historische Wachstum oder allgemein das erwartete Gewinnwachstum gelisteter Unternehmen als Basis für die zukünftige Wachstumsrate verwenden, weil wir in der Regel nur eine geringe Transparenz über die konkreten Investments im Portfolio haben.

Im zweiten Fall könnten wir die nicht-operativen Erträge mit einer direkten Prognose des Gewinnwachstums der Beteiligung oder aber mithilfe einer Vorhersage der Eigenkapitalrendite (ROE) abschätzen.

Zinsaufwand und -ertrag

Beim Forecast des Zinsaufwandes (Interest Expense) wird es nun etwas komplizierter.

In der Theorie sollte der Zinsaufwand am besten direkt mit dem entsprechenden Treiber, also den zinstragenden Schulden, verknüpft sein (also zinstragende Schulden x Zinssatz = Zinsaufwand).

Die zinstragenden Schulden sind allerdings wiederum eine Funktion des Zinsaufwandes (hängen also vom Zinsaufwand ab). In der Excel-Welt nennt man sowas einen Zirkelbezug bzw. einen Circular Reference Error.

Wie kommt dieser Zirkelbezug nun zustande? Ganz einfach:

- Ein kurzfristiger Anstieg der operativen Kosten führt zu niedrigeren Gewinnen

- Niedrigere Gewinne erfordern ggf. die Neuaufnahme von Schulden zur Finanzierung anstehender Investitionen

- Durch diese zusätzlichen Schulden nimmt der Zinsaufwand zu, was wiederum zu niedrigeren Gewinnen führt

- Niedrigere Gewinne erfordern ggf. die Aufnahme weiterer Schulden

Um diesen Abhängigkeit bzw. diesen Zirkelbezug in Excel zu umgehen, empfehlen z.B. Koller et. al in Valuation, den Zinsaufwand auf Basis der Schulden des Vorjahres zu berechnen.

Für die Folgejahre sollten wir dann darauf achten, dass die Schulden der Vergangenheit mit dem historischen Zinssatz, die neuen Schulden aber mit dem aktuellen Marktzins entsprechend des Ratings bzw. Credit Scores des Unternehmens modelliert werden (schaut euch hierzu auch den Artikel zur Abschätzung der Fremdkapitalkosten an).

Für Zinserträge (Interest Income) können wir grundsätzlich den gleichen Ansatz wählen… also den Zinsertrag basierend auf Basis desjenigen Vermögenswertes ermitteln, der die Zinsen abwirft. Allerdings sollten wir berücksichtigen, dass die Zinserträge aus ganz verschiedenen Investments herrühren können (z.B. nicht-operatives Cash, kurzfristige oder langfristige Anlagen, Kundenfinanzierungen).

Steuern

In unserem Prognose-Modell können wir einfach den Vorsteuergewinn (diesen sollten wir nach allen vorherigen Abschätzungen zu diesem Zeitpunkt bereits haben) mit dem entsprechenden Steuersatz multiplizieren. Hier haben wir nun zwei Optionen:

- Möchten wir einen eher konservativen Ansatz wählen, dann rechnen wir konsequent mit dem gesetzlich vorgegebenen, marginalen Steuersatz

- Etwas genauer ist aber vermutlich eine Veränderungsrechnung auf Basis der aktuell tatsächlich laut GuV berichteten Steuern

Für ein solches, etwas detaillierteres Vorgehen ist zunächst eine Unterteilung der berichteten Steuern notwendig:

Steuern laut GuV = Operative Steuern + Steuern auf Zinserträge – Tax Shield Zinsaufwand

Für die Prognose der Steuern bzw. des Steuersatzes gehen wir nun in mehreren Schritten vor:

- Wir berechnen den operativen Steuersatz für das aktuelle Jahr auf Basis der berichteten Steuern… wir stellen also die obige Gleichung einfach folgendermaßen um:

Operativer Steuersatz = (Steuern laut GuV – Steuern auf Zinserträge + Tax Shield Zinsaufwand) / EBIT

Dabei können wir die Steuern auf Zinserträge sowie den Tax Shield auf die Aufwendungen mithilfe des marginalen Steuersatzes ermitteln

- Wir halten den operativen Steuersatz für die Folgejahre erstmal konstant. Für Zinsertrag und Zinsaufwand rechnen wir mit dem marginalen bzw. gesetzlichen Steuersatz

- Wir ermitteln die Steuern laut GuV entsprechend der zukünftigen Werte für EBIT und Zinsergebnis (Nettoposition aus Zinsaufwand und Zinserträgen) durch simple Ausmultiplikation

Den resultierenden Steuersatz sollten wir ggf. noch mit der Unternehmensschätzung abgleichen (sofern eine solche vorliegt).

Dividenden

Um die zukünftige Dividende abzuschätzen, können wir – in Abhängigkeit von der Dividendenpolitik des Unternehmens – im Wesentlichen mit zwei Ansätzen arbeiten:

- Wir gehen von einer festen Ausschüttungsquote bzw. einem festen Payout Ratio aus. Viele Unternehmen, gerade in Europa, haben hierfür ja einen Zielkorridor festgelegt (Freenet sagt z.B., dass regelmäßig 50-75% des freien Cash Flows als Dividende ausgeschüttet werden sollen)

- Wir gehen von einer gewissen Wachstumsrate der Dividende aus. Speziell in den USA haben viele Unternehmen nämlich das Ziel, eine kontinuierlich steigende Dividende je Aktie auszuzahlen

In unserem Excel-Modell können wir einfach eine “Wenn-Dann”-Beziehung einbauen, die je nach Unternehmen entweder ein bestimmtes Payout Ratio oder aber ein bestimmtes Wachstum der Dividende vorsieht.

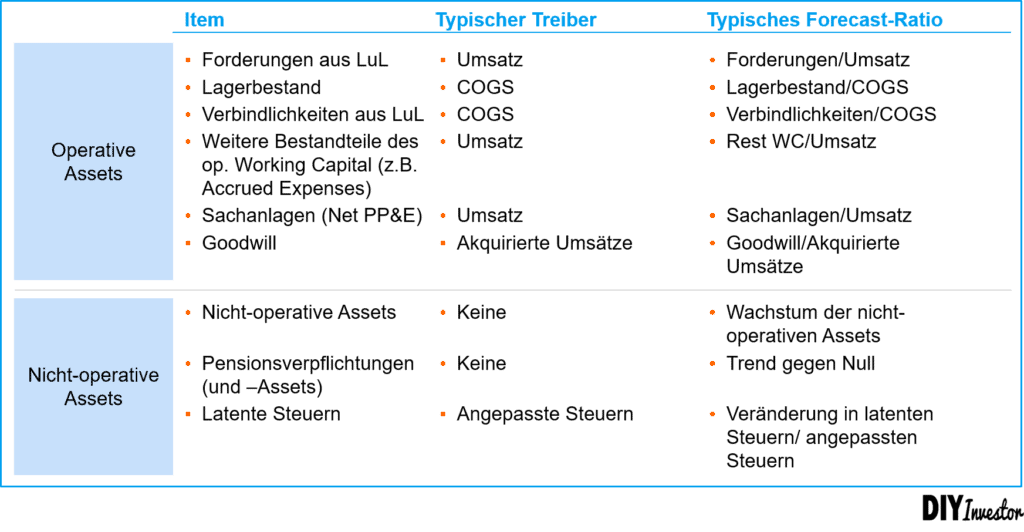

2. Vorhersage Bilanz #1: Investiertes Kapital + nicht-operative Assets

Für den Forecast der wesentlichen Bilanzpositionen gehen wir in zwei Schritten vor. Zunächst schauen wir uns das investierte Kapital sowie die nicht-operativen Assets an. Dies ist – gemeinsam mit einer vollständigen Gewinn- und Verlustrechnung – die Voraussetzung für unsere spätere Abschätzung der “Investor Funds”, also von Eigenkapital und Schulden. Auch die überschüssigen Barmittel erfordern eine Sonderbehandlung und folgen deshalb erst in Schritt 3.

Exkurs: Zwei grundsätzliche Forecast-Ansätze

Zur Vorhersage der verschiedenen Bilanzpositionen gibt es i.W. zwei Ansätze:

- Direkte Vorhersage der Position: Wir berechnen z.B. die Forderungen aus Lieferungen und Leistungen am Jahresende direkt auf Basis des Umsatzes

- Vorhersage der Veränderung einer Position: Wir berechnen z.B. die Veränderung der Forderungen bezogen auf die Veränderung des Umsatzes

In der Regel ist ein direkter Forecast sinnvoller, da der Zusammenhang zwischen einer Bilanzposition und dem Umsatz meist stabiler ist, als der Zusammenhang zwischen der Veränderung einer Bilanzposition und der Veränderung des Umsatzes.

Operatives Working Capital bzw. Non-Cash Working Capital

Die erste Bilanzposition, für die wir eine Prognose erstellen, ist das operative Working Capital. Dabei können wir entweder das Working Capital als Ganzes bestimmen (z.B. Working Capital = 34% vom Umsatz), oder aber die einzelnen Bestandteile, also Forderungen aud L.u.L., Lagerbestände, Verbindlichkeiten aus L.u.L. separat untersuchen.

Die meisten Bestandteile des operativen Working Capital können wir an die Umsatzentwicklung koppeln. Also z.B.

Forderungen aus L.u.L. = x% mal Umsatz

wobei ein erster Ansatzpunkt für den prozentualen Anteil z.B. die historische Entwicklung sein kann.

Ausnahmen können hier ggf. für die Entwicklung der Lagerbestände sowie der Lieferungen aus L.u.L. gemacht werden, da diese eher von der Entwicklung der Inputpreise abhängen. Für diese Items wäre eine Abschätzung als Prozentanteil der Umsatzkosten (Cost of Goods Sold bzw. COGS) am sinnvollsten.

Hier gibt es übrigens auch eine Rückkopplung zur Kapitalflussrechnung bzw. zu unserem DCF-Modell: Die Veränderung des operativen Working Capital von Jahr zu Jahr taucht auch in unserer Cash Flow Rechnung auf.

Sachanlagen (Property, Plant & Equipment)

Wie oben bereits angedeutet, hängen Abschreibungen, CapEx und Sachanlagen zusammen und sollten daher in sich konsistent modelliert werden.

Dafür gibt es im Grunde genommen zwei verschiedene Ansätze:

- PP&E als prozentualer Anteil des Umsatzes

- CapEx als prozentualer Anteil es Umsatzes

Hier einmal eine Illustration der beiden Vorgehensweisen:

Gehen wir von den Sachanlagen (nach kumulierten Abschreibungen) aus und schätzen diese als %-Anteil des Umsatzes ab, können wir daraus anschließend zunächst die Abschreibungen ableiten (nun als %-Anteil der Sachanlagen). Die jährlichen Investitionen ergeben sich dann als Summe aus dem Zuwachs der Sachanlagen sowie den Abschreibungen:

CapEx = Zuwachs Net PP&E + Abschreibungen

Gehen wir von der Abschätzung der Investitionen bzw. des CapEx auf Basis der Umsatzentwicklung aus, ermitteln also die Investitionen als %-Anteil des Umsatzes, dann können wir anschließend die Abschreibung auf Basis einer durchschnittlichen jährlichen Nutzungsdauer abschätzen. Für die Ermittlung der Gesamtabschreibung eines beliebigen Jahres benötigen wir also immer auch den aus den Investitionen der Vorjahre herrührenden Anteil. Aus Abschreibungen und CapEx können wir die Bilanzposition Sachanlagen (Property, Plant & Equipment) dann folgendermaßen vorhersagen:

PP&EJahr 1 = PP&EJahr 0 – Abschreibungen + CapEx

Dieser Ansatz ist zwar etwas aufwendiger als eine einfache Abschätzung der Sachanlagen auf Basis des Umsatzes. Gleichzeitig ist er aber meiner Meinung nach aber besser nachvollziehbar. Darüber hinaus geben Unternehmen in der Regel eher ein Prognose über die erwartete Entwicklung des CapEx ab, als über die Sachanlagen.

Ein direkter Forecast des CapEx mit anschließender Berechnung der Sachanlagen hat allerdings den Nachteil, dass die Methode zu unerwarteten Veränderungen des Kapitalumschlags (also der Kennzahl Sachanlagen / Umsatz) führen kann.

Aus diesem Grund sollten wir – egal welchen Ansatz wir verwenden – als Check immer zusätzlich die jeweils andere Kennzahl ausrechnen, deren Entwicklung prüfen und ggf. die Inputs nochmal anpassen.

Goodwill und andere immaterielle Vermögenswerte

Goodwill entsteht, wenn der Kaufpreis einer Akquisition über dem in der Bilanz ausgewiesenen Buchwert des Zielunternehmens liegt.

In den meisten Fällen würden wir Akquisitionen von Unternehmen nicht explizit in unserem Forecast berücksichtigen, das erwartete Umsatzwachstum aus Akquisitionen also gleich Null setzen. Empirischen Untersuchungen haben darüber hinaus ergeben, dass Unternehmenskäufe bzw. Akquisitionen in den meisten Fällen nicht funktionieren bzw. keinen zusätzlichen Wert generieren.

Dem entsprechend halten wir den Goodwill in unserer Prognose einfach konstant, sofern wir keine weitergehenden Infos haben.

Nicht-operative Assets, Schulden und EK-Äquivalente

Unter diese Kategorie fallen vor allem Pensionsverbindlichkeiten, nicht-konsolidierte Investments und latente Steuern.

Die Prognosen dieser Positionen sind mehr oder weniger unabhängig vom Rest der Financials möglich… allerdings auch nicht so ganz einfach.

Die Entwicklung der Pensionsverpflichtungen sollten wir von den Plänen des Managements abhängig machen. Plant das Management z.B. über die nächsten Jahre eine Reduzierung der Unterdeckung der Pensionsverpflichtungen, dann sollten wir das entsprechend berücksichtigen. Dies hat zwar keinen Einfluss auf unsere Unternehmensbewertung, kann aber die Dividendenzahlung oder die Neuverschuldung beeinflussen.

Etwas Ähnliches gilt für nicht-konsolidierte Beteiligungen bzw. Equity Investments. Ohne bessere Informationen sollten wir diese Position am besten konstant halten bzw. entsprechend der historischen Entwicklung wachsen lassen. Das Ganze hängt aber auch von der Art der Beteiligung (größer oder kleiner 20%) bzw. den entsprechenden Accounting-Regeln ab.

Latente Steuern haben heutzutage eine ganze Reihe an Ursachen (z.B. unterschiedliche Abschreibungsregeln in der Steuergesetzgebung, Aktien-basierte Vergütungen, Anpassungen der Steuerregeln für Pensionen, Amortisation von Goodwill, Rechnungsabgrenzungsposten etc.). Ein Forecast dieser Position kann also beliebig kompliziert werden. In der Praxis ist es deshalb meist am einfachsten, wenn wir uns ansehen, welcher Anteil der Steuern regelmäßig zurückgestellt wird und die Verbindlichkeit einfach um den entsprechenden Anteil der Steuerlast erhöhen.

3. Vorhersage Bilanz #2: “Investor Funds”

Haben wir die GuV sowie das investierte Kapital einmal für die nächsten paar Jahre ermittelt, können wir uns dem letzten Schritt, nämlich dem Forecast der “Investor Funds”, zuwenden.

Mit “Investor Funds” (habe wiedermal keinen besseren deutschen Begriff gefunden) sind im Wesentlichen Eigenkapital und Schulden gemeint. Aber auch die Entwicklung der nicht-operativen Barmittel (Excess Cash) und die Entwicklung der Gewinnrücklagen spielt hier eine große Rolle.

Retained Earnings

Fangen wir einmal mit den Gewinnrücklagen (Retained Earnings) an, denn diese sind erstens einfach vorherzusagen und zweitens außerdem der Ausgangspunkt für unseren Forecast von Eigenkapital, Schulden und Cash.

Die Gewinnrücklagen erhöhen sich jeweils um den Anteil des Nettogewinns, der nicht als Dividende an die Aktionäre ausgeschüttet wird.

Retained EarningsJahr 1 = Retained EarningsJahr 0 + Nettogewinn – Dividende

Nachdem wir nun auch die Gewinnrücklagen ermittelt haben, verbleiben noch 5 Positionen: Überschüssige Barmittel (Excess Cash), kurzfristige Verbindlichkeiten, langfristige Verbindlichkeiten, eine neue Position namens “Neue Schulden” und Stammkapital.

Stammkapital und existierende Schulden

Um dieses Gleichgewicht herzustellen, müssen wir noch ein paar Annahmen treffen, da die Gleichung sonst zu viele Unbekannte enthält.

Wir halten also im ersten Schritt 3 der 5 noch zu bestimmenden Positionen erstmal konstant, nämlich

- das Stammkapital

- die kurzfristigen Schulden

- die langfristigen Schulden

Im Wesentlichen unterstellen wir also erstmal, dass auf absehbare Zeit keine Kapitalerhöhung stattfinden wird. Diese Annahme können wir später noch davon abhängig machen, wie sich der Verschuldungsgrad in Zukunft entwickelt. Wir können also unserem Excel-Modell sagen, dass statt neuer Schulden eher neues Eigenkapital aufgenommen werden soll, wenn ein bestimmter Verschuldungsgrad erreicht oder ein Covenant (z.B. Zinsdeckung, Net Debt/EBITDA oder Gearing) gerissen wird.

Die existierenden Schulden können wir übrigens ebenfalls erstmal konstant halten, weil wir die Veränderung der Schulden über die neu definierte Position “Neue Schulden” bzw. “Newly Issued Debt” berücksichtigen.

Überschüssiges Cash versus neue Schulden

Bleiben also die beiden Positionen Excess Cash und neue Schulden.

Um diese beiden Positionen zu berechnen, ermitteln wir zunächst die Veränderungen der wesentlichen Bilanzpositionen im Vergleich zum Vorjahr. Wir werden sehen, dass – auf Basis aller Vorhersagen, die wir bereits in den Schritten 1 und 2 getroffen haben – Aktivseite und Passivseite der Bilanz sich um verschiedene Beträge verändern werden. D.h. die ganz wesentliche Gleichung

Vermögenswerte = Schulden + Eigenkapital

ist erstmal nicht im Gleichgewicht.

Um dieses Gleichgewicht nun herzustellen nutzen wir die beiden offenen Positionen:

- Steigt die Passivseite stärker an, als die Aktivseite der Bilanz erhöhen sich die überschüssigen Barmittel und es sind keine zusätzlichen Schulden erforderlich. In diesem Fall ist die Veränderung der überschüssigen Barmittel also größer als Null, die Neuverschuldung gleich Null

- Erhöht sich die Aktivseite stärker als die Passivseite, dann werden zusätzliche Schulden aufgenommen, um die neuen Vermögenswerte zu finanzieren. In diesem Fall ist die Veränderung der überschüssigen Barmittel also gleich Null, die Neuverschuldung größer als Null

In Excel oder Google Sheets können wir diesen Zusammenhang übrigens ganz einfach mithilfe einer “IF” bzw. einer “WENN” Funktion abbilden.

Zum Abschluss: Cross-Checks durchführen

Nachdem wir alle relevanten Kennzahlen bzw. Bilanzpositionen abgeschätzt haben, sollten wir nochmal ein paar finale Cross-Checks durchführen, um die Konsistenz unserer Ergebnisse sicherzustellen. Im Speziellen sollten wir die Entwicklung der folgenden Kennzahlen nochmal eingehend studieren:

- Sachanlagen / Umsatz

- Debt/Equity Ratio und NFD

- ROIC und ROE

Sachanlagen / Umsatz

Wenn wir den CapEx individuell als %-Anteil vom Umsatz abschätzen, dann sollten wir uns nochmal die resultierende Entwicklung des Verhältnisses aus Sachanlagen und Umsatz (Kapitalumschlag bzw. Net PP&E/Umsatz) ansehen. Sollte sich die Kennzahl stark verändern, dann sollten wir nochmal mögliche Ursachen hinterfragen bzw. ggf. unsere CapEx-Annahme anpassen.

Die Entwicklung dieser Kennzahl steht übrigens in direktem Zusammenhang zur Kapitalrendite (weitere Details könnt ihr in meinem Artikel zur DuPont-Formel nachlesen).

Debt-to-Equity Ratio und NFD (Net Financial Debt)

Auch die Veränderung des Verschuldungsgrades bzw. des Debt-to-Equity Ratios und der Nettoverschuldung (NFD) sollten wir uns nochmal genau ansehen.

Je weiter die Verschuldung über die Zeit ab- und der Cash-Bestand zunimmt, desto wahrscheinlicher ist z.B. die Ausschüttung einer Sonderdividende.

Eigentlich ist aber der umgekehrte Fall interessanter. Nimmt die relative Verschuldung über die Zeit immer weiter zu, dann könnte zu einem gewissen Zeitpunkt sogar eine Kapitalerhöhung drohen.

ROIC und ROE

Ein Verständnis über die zukünftige Entwicklung der Kapitalrendite ist für eine Bewertung des ermittelten Unternehmenswertes essentiell. Verbleibt die Kapitalrendite langfristig signifikant oberhalb des WACC, dann sollte sich das über eine starke Marktpositionierung bzw. einen nachhaltigen Wettbewerbsvorteil (Burggraben oder im Englischen “Moat”) erklären lassen.

Ansonsten sollten wir ggf. nochmal unsere Annahmen hinsichtlich Umsatzwachstum, EBITDA-Marge und CapEx nachprüfen.

Mehr zum Thema DCF Bewertung

Einordnung des Discounted Cash Flow in die DIY Investor Bewertungslogik

Financials anpassen und aktuelle Cash Flows ermitteln:

- Cash Flows und Gewinne normalisieren – So geht’s

- R&D = CapEx: So klassifizieren wir die F&E-Ausgaben um

- Operatives Leasing: Abschlüsse und Kennzahlen richtig anpassen

- Free Cash Flow to Equity (FCFE) – Die Basics

- Das ABC des Free Cash Flow to the Firm (FCFF)

- IFRS 16 im DCF-Modell richtig berücksichtigen: So geht’s

Cash Flows prognostizieren

- Weniger ist mehr: Cash Flow Prognose für die DCF-Bewertung

- DCF: CapEx und zugehörige Abschreibung konsistent ermitteln – So geht’s

- Forecast wesentlicher Bilanzpositionen im Rahmen der Unternehmensbewertung

Den Abzinsungsfaktor bestimmen

- Wie wir die Kapitalkosten bzw. den WACC bestimmen können

- Ansätze zur Abschätzung der Eigenkapitalkosten

- So bestimmen wir die Fremdkapitalkosten

- Capital Asset Pricing Modell (CAPM): Ein Ansatz zur Bestimmung der EK-Kosten

- Beta: Wie wir die Kennzahl richtig abschätzen

- Wie wir den Marktwert des Fremdkapitals ermitteln können

Das Unternehmen bewerten

- Der Wert des Wachstums: Der Discounted Cash Flow (DCF) Ansatz

- DCF-Bewertung in 6 Schritten: Beispiel Microsoft

- Terminal Value: Wie wir den Endwert für die DCF-Bewertung ermitteln

- DCF: 6 typische Fehler, die wir bei der Modellierung vermeiden sollten

- Nominale versus reale DCF-Bewertung: Wie gehen wir mit hoher Inflation um

Weitere Ressourcen

Eine gute Erläuterung zum beschriebenen Vorgehen mit etwas mehr Details könnt ihr z.B. im Buch Valuation von Tim Koller, Marc Goedhart und David Wessels nachlesen:

1 Gedanke zu „Forecast wesentlicher Bilanzpositionen im Rahmen der Unternehmensbewertung“

Hallo Axel,

sehr interessanter und informativer Artikel. Ich lese gerne Neues über Unternehmensbewertung.

Allerdings stelle ich jedes Mal dann wieder für mich fest: Nichts für mich.

Ich bleibe bei meiner eigenen. Kannst ja mal vorbeischauen.

Viele Grüße

Uwe