Es gibt eine Reihe von Finanzierungsvereinbarungen, die nicht zwangsläufig in der Bilanz auftauchen oder berichtet werden. Eine der bekanntesten Formen dieser so genannten Off-Balance-Sheet Finanzierungen ist das so genannte Operating Leasing (oder operatives Leasing).

Es gibt eine Reihe von Finanzierungsvereinbarungen, die nicht zwangsläufig in der Bilanz auftauchen oder berichtet werden. Eine der bekanntesten Formen dieser so genannten Off-Balance-Sheet Finanzierungen ist das so genannte Operating Leasing (oder operatives Leasing).

Beim operativen Leasing handelt es sich im Wesentlichen um einen längerfristigen Mietvertrag, z.B. für einen Firmenwagen, eine Immobilie oder eine Maschine. Das heißt der Mieter (hier Leasingnehmer genannt) zahlt eine monatliche Leasingrate – die als Kosten bzw. Aufwand dann in der Gewinn- und Verlustrechnung auftaucht – und bekommt dafür einen Vermögensgegenstand zur Nutzung bereitgestellt.

Einflüsse auf die Bilanz gibt es im Fall des operativen Leasings nicht. Das heißt es wird weder der Vermögenswert (der Firmenwagen) noch die entsprechende Verpflichtung in der Bilanz berücksichtigt. Dies wird im Fachjargon auch als bilanzneutral bzw. off-balance bezeichnet.

Mit unserer Investorenbrille betrachtet ist das natürlich schwierig, weil diese Verträge wirtschaftlich gesehen eigentlich einen mit Schulden finanzierten Vermögenswert darstellen, im Jahresabschluss aber nicht entsprechend berücksichtigt werden. Für unsere Aktienanalyse und -bewertung müssen wir in solchen Fällen also den Jahresabschluss korrigieren.

In diesem Artikel möchte ich also einmal etwas detaillierter auf die Behandlung von Leasingverträgen im Jahresabschluss und die Implikationen für unsere Aktienanalyse eingehen.

Inhaltsverzeichnis

Was du in diesem Artikel lernst

- Was operatives Leasing genau ist

- Wie sich operatives Leasing vom Finanzierungsleasing unterscheidet

- Warum operatives Leasing Einfluss auf unsere Aktienanalyse hat

- Wie wir Leasingverträge bei der Berechnung unserer Finanzkennzahlen berücksichtigen

Operatives Leasing vs. Finanzierungsleasing

Es gibt auf Basis der internationalen Rechnungslegungsgrundsätze IFRS und US GAAP zwei verschiedene Arten, um einen Leasingvertrag zu klassifizieren:

- Operatives Leasing bzw. Operating Leasing

- Finanzierungsleasing

Beim operativen Leasing wird wie gesagt nur die Leasingrate als Aufwand in der Gewinn- und Verlustrechnung (GuV) berücksichtigt.

Beim Finanzierungsleasing wird der Vermögenswert i.W. so behandelt, als würde er dem Unternehmen selbst gehören. Der Vermögenswert erscheint also in der Bilanz als über Fremdkapital finanzierter Vermögenswert (mit allen Auswirkungen auf die typischen Finanzkennzahlen wie Gearing, Eigenkapitalquote etc.). Über die Abschreibung des Vermögenswertes sowie die (virtuelle) Zinszahlung auf das Fremdkapital besteht außerdem ein Einfluss auf die GuV.

Unternehmen haben in vielen Fällen einen Anreiz, ihre Leasingverträge so zu strukturieren, dass die Verträge als operatives Leasing gelten, um die Stabilitätskennzahlen besser aussehen zu lassen, was ja direkte Auswirkungen auf das Kreditrating, die Höhe der Fremdkapitalzinsen etc. hat. Dies wird durch eine Analyse des International Accounting Standards Board (IASB) bestätigt, nach der ca. 50% der Firmen, die nach IFRS oder US GAAP reporten, solche Off-Balance Sheet Verpflichtungen nutzen.

Und um das nicht zu verharmlosen: in manchen Fällen und je nach Geschäftsmodell können diese Verpflichtungen außerhalb der Bilanz signifikante Größenordnungen erreichen, z.B. in der Logistik, wo Firmen teilweise ihre gesamte LKW-Flotte entsprechend geleast, aber laut Bilanz einen vergleichsweise niedrigen Schuldenstand haben.

In diesem Fall liegt ein Leasingvertrag vor

Vielleicht aber nochmal kurz einen Schritt zurück. Wann liegt überhaupt ein Leasingvertrag vor?

Ein Leasingvertrag liegt nach IFRS dann vor, wenn zwei Kriterien erfüllt werden:

- die Erfüllung des Vertrages hängt von der Nutzung des Vermögenswertes ab

- dem Nutzer (also Leasingnehmer) wird über die gesamte Vertragsdauer die Kontrolle über den Vermögenswert übertragen

Manchmal gibt es außerdem Abgrenzungsschwierigkeiten zu Serviceverträgen, die in vielen Fällen den Vermögenswert sowie ein Wartungs- oder Instandhaltungspaket enthalten.

So erfolgt die Klassifizierung in operatives bzw. Finanzierungsleasing

Um festzustellen, ob es sich bei einem Leasingvertrag um operatives Leasing oder Finanzierungsleasing handelt, werden in IFRS bzw. US GAAP vier Kriterien definiert.

Wenn nur eines der folgenden Kriterien zu Beginn des Leasingvertrags erfüllt ist, dann muss der Leasingvertrag als Finanzierungsleasing angesehen werden (die Kriterien stammen aus US GAAP):

- Nach Ablauf des Leasingvertrages wird der Vermögenswert auf den Leasingnehmer übertragen

- Der Leasingvertrag beinhaltet eine günstige Ankaufoption für den Vermögenswert

- Der Leasingvertrag läuft über den Großteil der Nutzungsdauer des Vermögenswertes (75% oder mehr)

- Der Barwert der Leasingraten beträgt 90% oder mehr des fairen Werts des geleasten Vermögenswertes

Im Umkehrschluss sind operative Leasingverträge so strukturiert, dass keines der oben genannten Kriterien erfüllt wird.

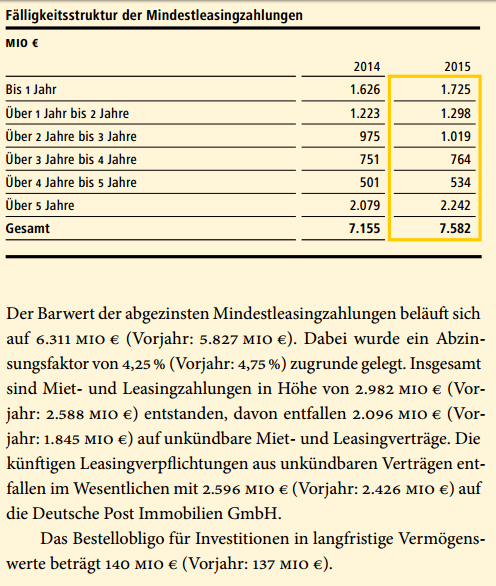

Anpassung unserer Kennzahlen und Bewertungsmodelle

Gelistete Unternehmen müssen in ihren Finanzberichten bzw. Jahresabschlüssen Transparenz bzgl. ihrer Finanzierungsquellen schaffen, zu denen auch das operative Leasing gehört. Die Deutsche Post DHL (DPW.F) zum Beispiel hat im Anhang zum Konzernabschluss (Teil des Geschäftsberichts) folgende Tabellen bzw. Informationen bezogen auf operatives Leasing veröffentlicht:

![]()

Quelle: Deutsche Post DHL Geschäftsbericht 2015

Wie passen wir also nun den Jahresabschluss an, wenn wir herausfinden, dass ein Unternehmen Off-Balance Leasingverträge hat und die Informationen entsprechend dem Deutsche Post Beispiel zur Verfügung stellt?

Grundsätzlich müssen wir folgende Berechnungen durchführen bzw. folgende Anpassungen an Bilanz und GuV vornehmen:

- Zunächst müssen wir den Barwert der zukünftigen Leasingraten berechnen. Dieser Barwert stellt den Wert des Vermögensgegenstandes bzw. der Vermögensgegenstände dar, die über die Leasingverträge zur Nutzung überlassen wurden

- Wir passen unsere Bilanz an, indem wir den soeben berechneten Wert auf der Aktivseite als langfristigen Vermögenswert und auf der Passivseite als langfristige Schulden hinzufügen

- Für diesen Vermögenswert berechnen wir nun

- eine fiktive Abschreibung (Nutzungsdauer = Laufzeit des Leasingvertrages)

- eine fiktive Zinszahlung (Fremdkapitalzinssatz x zusätzliche Schulden)

- Abschließend passen wir die Gewinn- und Verlustrechnung an, indem wir

- die Leasingrate wieder zum EBIT hinzuaddieren

- die berechnete Abschreibung und die berechneten Zinsen vom EBIT abziehen

Das Ganze scheint komplizierter zu sein, als es ist. Deshalb möchte ich das Vorgehen einmal anhand eines einfachen Beispiels erläutern:

Beispiel: Ein Leasingnehmer hat einen Leasingvertrag, der als operatives Leasing klassifiziert ist und zahlt dafür über 5 Jahre eine jährliche Leasingrate von 2.000 EUR (also insgesamt einen Betrag von 10.000 EUR über 5 Jahre). Der Zinssatz beträgt 8%.

Mit der Barwertformel können wir zunächst den Barwert der zukünftigen Leasingraten berechnen. Dieser ergibt sich in diesem Beispiel zu 7.985 EUR.

Barwert = 2.000 / (1,08)1 + 2.000 / (1,08)2 + 2.000 / (1,08)3 + 2.000 / (1,08)4 + 2.000 / (1,08)5

Auf eine Laufzeit von 5 Jahren bezogen ergibt sich daraus eine Abschreibung von 1.597 EUR (7.985 / 5). Die fiktive Zinszahlung beträgt 639 EUR (7.985 * 8%).

Die Anpassungen von GuV und Bilanz sowie die Änderung der wesentlichen Finanzkennzahlen ergibt sich aus der folgenden Tabelle denke ich ganz gut:

Wie wir sehen können, ist der Einfluss auf die Finanzkennzahlen nicht zu vernachlässigen. Das Interest Coverage Ratio zum Beispiel geht von 2,92 auf 2.12 zurück, was einer Reduzierung um ca. 30% entspricht.

Es kann also durchaus etwas am Ergebnis unserer Analyse ändern, wenn wir solche Verpflichtungen nicht in der Bilanzanalyse berücksichtigen.

Neue Regelung: Bilanzneutrales Reporting nur in Ausnahmefällen

Natürlich wissen auch die IFRS-Verantwortlichen um die Problematik mit der Bilanzierung von operativen Leasingverträgen. Aus diesem Grund wurde bereits vor Jahren ein Projekt ins Leben gerufen mit dem Ziel, die Leasing-Bilanzierung zu vereinheitlichen bzw. besser auf die eigentlichen Adressaten der Jahresabschlüsse, nämlich die Aktionäre und Investoren, auszurichten. Anfang 2016 wurde der neue Standard schließlich veröffentlicht (gültig ab 2019 soweit ich weiß).

Im neuen IFRS 16 wird es künftig keine bilanzneutrale Abbildung von Leasingverpflichtungen mehr geben. Das heißt im Wesentlichen, dass es zukünftig nur noch eine Art von Leasingverhältnis geben wird.

Die Behandlung wird analog zum heutigen Finanzierungsleasing erfolgen, d.h. das Nutzungsrecht am Vermögenswert wird als Teil des Anlagevermögens als separater Bilanzposten aktiviert und abgeschrieben, die Verbindlichkeit wird auf der Passivseite der Bilanz ausgewiesen und erzeugt entsprechenden Zinsaufwand.

Eine Ausnahme wird lediglich für Leasingverträge mit einer Gesamtlaufzeit von max. 12 Monaten sowie für Leasingverträge von geringem Wert (max. 5.000 USD sind hier wohl im Gespräch) gemacht. Diese können auch in Zukunft noch off-balance gehalten werden.

Eines ändert sich allerdings (noch) nicht: Serviceverträge werden nach wie vor nicht bilanziell erfasst. Das könnte mittelfristig dazu führen, dass Unternehmen ihre Leasingverträge als Serviceverträge klassifizieren, um die Bilanzierung zu vermeiden. Auch bzgl. dieser Klassifikation gibt es nämlich ein paar Abgrenzungsproblematiken.

Kurze Zusammenfassung

Nach IFRS und US GAAP gibt es zwei Arten von Leasingverträgen:

- Operatives Leasing (Operating Leasing)

- Finanzierungsleasing

Als Operatives Leasing klassifizierte Leasingverträge werden nicht in der Bilanz ausgewiesen. Unternehmen können deshalb hohe, schuldenähnliche Verpflichtungen eingehen, ohne dass diese Verpflichtungen irgendeinen Einfluss auf Bilanzstruktur und Kennzahlen hätten.

Mittelfristig soll die Behandlung von Leasingverträgen off-balance abgeschafft und durch eine einheitliche Regelung ersetzt werden.

Solange dies noch nicht geschehen ist, sollten wir als Value-Investoren (bzw. DIY Investoren) allerdings im Rahmen unserer Aktienanalyse noch die entsprechenden Anpassungen vornehmen, um den Schuldenstand richtig (oder zumindest „richtiger“) zu erfassen.

Dafür müssen wir i.W. die Leasingraten – bzw. den Barwert der Leasingraten – als Vermögenswert sowie als Schulden auf Aktiv- und Passivseite der Bilanz hinzufügen und die Leasingrate in der GuV durch eine fiktive Abschreibung auf den Vermögenswert und eine fiktive Zinszahlung auf die Schulden ersetzen.

Aufgrund der Größenordnung von außerbilanziellen Leasingverpflichtungen für bestimmte Gechäftsmodelle (z.B. Logistik oder Einzelhandel) kann eine Nichtberücksichtigung zu signifikanten Verzerrungen in unserer Aktienanalyse führen.

Excel zum Download

Für das Beispiel in diesem Artikel habe ich ein simples Excel-Tool gebaut. Dieses Tool kannst du direkt herunterladen, indem du auf das unten stehende Bild klickst. Im Tool kannst du dann auch nochmal die Formel bzw. Anpassungen genau nachvollziehen.

Hallo Axel,

aufschlussreicher Artikel! Bleibt nur noch eine Frage: Wie berechnest du die jährliche Leasingrate, die zum EBIT addiert werden muss?

Grüße aus Berlin,

T.

Hi,

die Leasingrate muss nicht berechnet werden, sondern ist die Rate, die das Unternehmen tatsächlich zahlt. Sollte also idealerweise irgendwo in den Notes zum Jahresabschluss zu finden sein.

Beste Grüße,

Axel