Wir sagen ja immer, dass wir hervorragende Unternehmen bzw. Assets zu einem günstigen Preis kaufen möchten. Und ein hervorragendes Unternehmen erkennen wir meistens an einer konstant hohen Kapitalrendite. Jedenfalls ist eine hohe Kapitalrendite – sei es nun die Eigenkapitalrendite (Return on Equity oder ROE) oder die Gesamtkapitalrendite – schonmal ein sehr guter Indikator. Allerdings kann auch die Kapitalrendite durch ganz verschiedene Faktoren beeinflusst werden. Wenn sich z.B. die Eigenkapitalrendite über Zeit stark verbessert, dann möchten wir gerne verstehen, ob die Ursache in einer Verbesserung der Produktivität begründet liegt, oder ob sich einfach nur die Kapitalstruktur verändert hat (also mehr Schulden aufgenommen wurden). Die DuPont Formel bzw. das DuPont Kennzahlensystem hilft uns nun dabei, genau das zu verstehen.

In diesem Artikel möchte ich einmal auf die DuPont Formel (diejenige bestehend aus 3 Teilen sowie auch die erweiterte Version bestehend aus 5 Teilen) eingehen und anhand des Beispiels Facebook erläutern, wie uns die Formel bei unserer Aktienanalyse helfen kann.

Bevor wir aber zum DuPont System kommen, zunächst einmal ein paar Worte zur Eigenkapitalrendite bzw. zum Return on Equity (ROE).

Was ist Eigenkapitalrendite (ROE)?

Die Eigenkapitalrendite ist eine Maßzahl, die uns sagt, wie gut ein Unternehmen bzw. das Management eines Unternehmens dazu in der Lage sind, Werte für die Eigentümer, also die Aktionäre bzw. Shareholder zu schaffen.

Einfach ausgedrückt, gibt die Eigenkapitalrendite an, wie viel Gewinn nach Steuern ein Unternehmen im Vergleich zum Gesamtbetrag des in der Bilanz ausgewiesenen Eigenkapitals erwirtschaftet hat.

Im Gegensatz zu vielen anderen Kennzahlen zeigt die Eigenkapitalrendite also nur die Eigentümersicht:

Eigenkapitalrendite (ROE) = Nettogewinn / Eigenkapital = Net Income / Shareholders’ Equity

Weitere Erläuterungen dazu findet ihr z.B. in meinen Artikeln zum Jahresabschluss bzw. zu den wichtigsten Finanzkennzahlen (am besten in der Reihenfolge lesen).

Wie bereits gesagt ist eine hohe und über die Zeit recht stabile Eigenkapitalrendite (wie auch eine hohe Gesamtkapitalrendite wie sie z.B. von Joel Greenblatt für die Börsen Zauberformel verwendet wird) ein guter Indikator für ein Unternehmen mit einem stabilen und nachhaltigen Wettbewerbsvorteil.

Wenn die Eigenkapitalrendite also hoch ist bzw. über Zeit ansteigt, dann bedeutet dass ganz einfach ausgedrückt, dass das Unternehmen es geschafft hat, den Gewinn ohne die Aufnahme weiteren Eigenkapitals zu erhöhen.

“Ohne die Aufnahme weiteren Eigenkapitals” – da liegt auch der Knackpunkt. Denn ein Unternehmen hat ja typischerweise auch die Möglichkeit Fremdkapital (also Schulden) aufzunehmen und dadurch Umsatz und Gewinn zu steigern.

Meistens ist das ja sogar gut, solange ein Unternehmen sich nicht zu viele Schulden auflädt.

Wie bekommen wir also heraus, ob eine Veränderung der Eigenkapitalrendite auf eine Erhöhung der Gewinnmarge, eine Verbesserung der Produktivität oder eine Veränderung der Kapitalstruktur zurückzuführen ist?

Richtig… mithilfe des DuPont Systems bzw. der DuPont Formel.

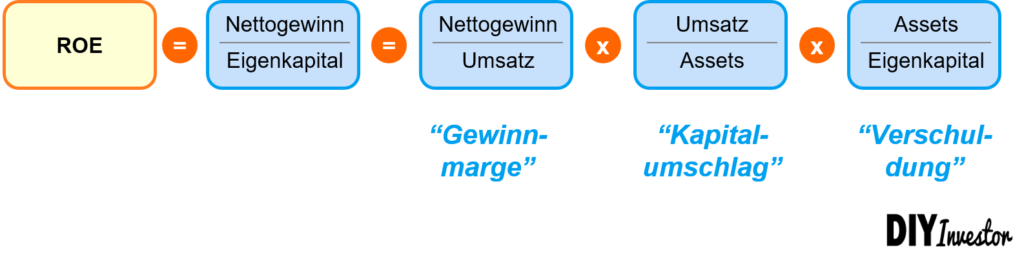

Das ursprüngliche DuPont System (3 Teile)

Das DuPont Kennzahlensystem ist eigentlich nichts anderes als eine Disaggregation der Eigenkapitalrendite (ROE) in die folgenden drei Bestandteile:

- Die Gewinnmarge

- Das Asset Turnover (Kapitalumschlag)

- Den Verschuldungsgrad bzw. Eigenkapitalmultiplikator

Also als Formel ausgedrückt:

ROE = Gewinnmarge x Kapitalumschlag x Eigenkapitalmultiplikator

wobei

Gewinnmarge = Nettomarge = Nachsteuergewinn / Umsatz,

Kapitalumschlag = Umsatz / Assets,

Eigankapitalmultiplikator = Assets / Eigenkapital

Wenn ihr die Formel einmal im Detail aufschreibt, dann werdet ihr sehen, dass sich der Umsatz und die Assets wieder rauskürzen und am Ende nur der Nettogewinn und das Eigenkapital übrig bleiben.

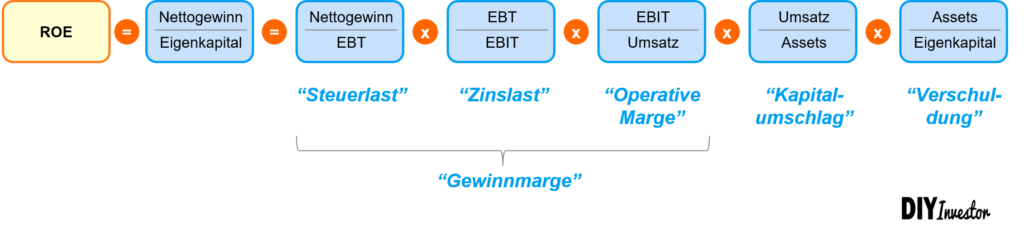

Die erweiterte DuPont Formel (5 Teile)

Neben der 3-teiligen DuPont Formel gibt es noch eine erweiterte Version mit 5 Bestandteilen. In dieser Version wird die Gewinnmarge bzw. die Nettomarge nochmal unterteilt in

- Steuerlast (= Nettogewinn / EBT)

- Zinslast (= EBT / EBIT)

- Operative Marge (= EBIT-Marge)

Und wieder kürzen sich EBT und EBIT raus, sodass wir am Ende wieder die Nettomarge erhalten.

Am besten lässt sich die Berechnung (und auch die Erkenntnisse, die wir aus der Disaggregation der Eigenkapitalrendite mithilfe der DuPont Analyse gewinnen können) anhand eines Beispiels erklären.

DuPont System: Beispiel Facebook

Aus aktuellem Anlass nutze ich hier einmal Facebook zur Illustration… der Facebook Kurs ist ja aufgrund des Skandals um Cambridge Analytica relativ stark eingebrochen und daher könnte die Aktie vielleicht wieder interessant sein (und um Kommentaren bzgl. der Einteilung der Aktie – “Facebook ist ja gar keine Value-Aktie, sondern ein Wachstumswert” – vorzugreifen, verweise ich auf Howard Marks, der i.W. nur unterscheidet zwischen einer Einschätzung des Wertes heute und einer Einschätzung des Wertes in der Zukunft).

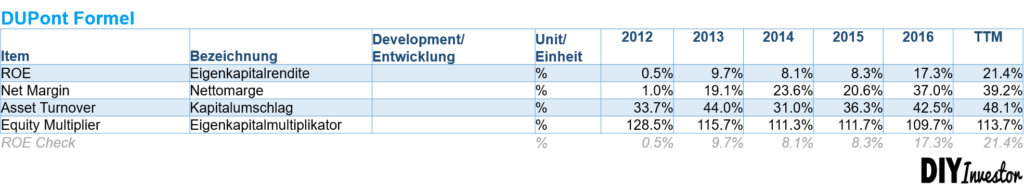

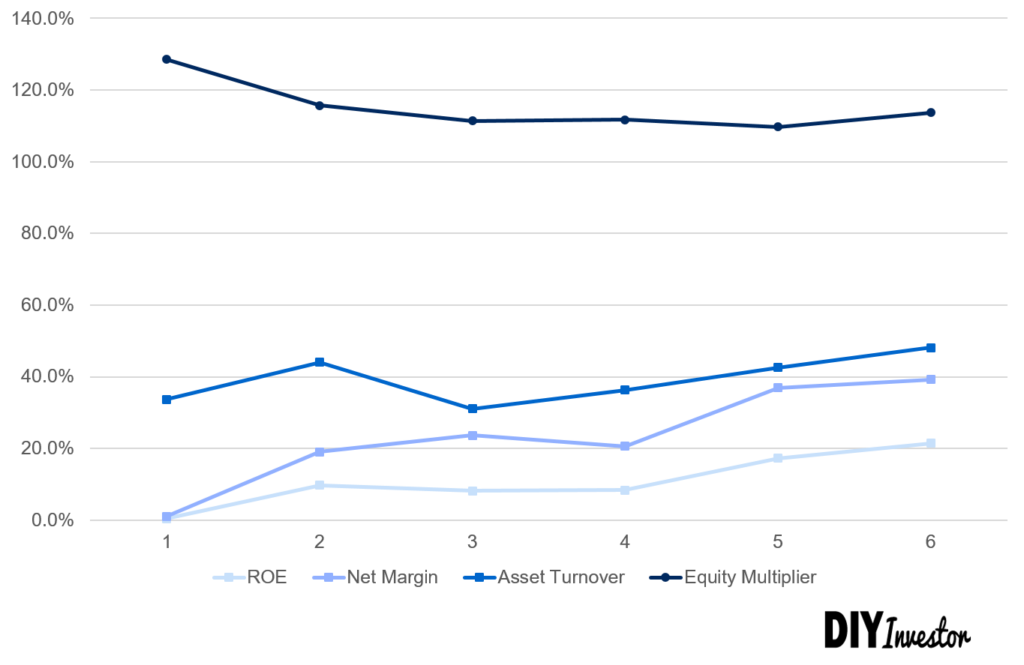

Wenn wir uns die Entwicklung der Eigenkapitalrendite von Facebook einmal ansehen, dann stellen wir fest, dass sie innerhalb von 5 Jahren von nur 0,5% auf über 21% angestiegen ist.

Wie sich dieser Anstieg erklären lässt, können wir gut anhand des DuPont Schemas analysieren:

Bezogen auf die drei Bestandteile des ROE können wir nämlich Folgendes erkennen:

- Die Nettomarge, also der Nettogewinn bezogen auf den erzielten Umsatz, ist in den vergangenen 5 Jahren von fast Null auf aktuell ca. 40% (!!) angestiegen. Das heißt je EUR Umsatz ist der Gewinn von fast Null auf ca. 4o Cent angestiegen. Aus meiner Sicht bedeutet das im Wesentlichen, dass Facebook immer stärker von Skaleneffekten profitiert, also zusätzliche Umsätze inzwischen fast ohne Zusatzkosten in Gewinne umwandeln kann. Das ist eine sehr gute Entwicklung und gleichzeitig der Haupttreiber für das Wachstum der Eigenkapitalrendite

- Der Kapitalumschlag bzw. das Asset Turnover hat leicht zugelegt von ca. 33% in 2012 auf ca. 48% in 2017. Das bedeutet, dass Facebook über Zeit immer besser in der Lage ist, mit den vorhandenen Vermögenswerten Umsätze zu generieren. Das ist irgendwo logisch, weil das Unternehmen ja in den letzten paar Jahren die Plattform viel stärker über Werbeeinnahmen monetarisiert hat. Hier können wir also ebenfalls von einer guten Entwicklung sprechen

- Der Eigenkapitalmultiplikator ist über die Zeit relativ konstant geblieben. Ein Anstieg würde bedeuten, dass ein immer größerer Anteil der Vermögenswerte mit Fremdkapital/Schulden finanziert wird. Dies ist bei Facebook nicht der Fall und untermauert die operative Stärke des Unternehmens

Alles in allem lässt sich also sagen, dass Facebook nun tatsächlich damit begonnen hat, seinen starken Wettbewerbsvorteil (Netzwerkeffekt) in Umsätze und Gewinne umzuwandeln.

Fazit

Die von der Firma DuPont in den 1920er Jahren ursprünglich für die Unternehmenssteuerung entwickelte DuPont Formel (alternativ auch DuPont Schema) kann von uns Investoren genutzt werden, um die wesentlichen Ursachen hinter einer Veränderung der Eigenkapitalrendite (Return on Equity bzw. ROE) zu erkennen.

Die DuPont Formel hilft uns dabei, zu verstehen, ob eine Veränderung des ROE

- auf eine Veränderung der Gewinnmarge (also wieviel Gewinn je EUR Umsatz generiert wird),

- eine Veränderung des Kapitalumschlags (also wieviel Umsatz je EUR vorhandener Vermögenswerte generiert wird)

- oder aber eine Veränderung der Kapitalstruktur bzw. des Fremdkapitalanteils (also wieviel % der Vermögenswerte mit Eigenkapital finanziert werden) zurückzuführen ist.

Das Beispiel Facebook zeigt glaub ich sehr schön, wie wertvoll die DuPont Analyse sein kann. Es wird klar erkennbar, wie stark sich Facebook operativ verbessert hat und dass die erhöhte Eigenkapitalrendite NICHT auf eine erhöhte Schuldenaufnahme zurückzuführen ist (leider zeigt uns die Analyse aber nicht, wie viel Facebook eigentlich wert ist 🙂 Dafür müssen wir leider nach wie vor eins unserer Bewertungstools nutzen).

Disclaimer

Disclaimer 1: Die Inhalte dieses Artikels wurden mit größtmöglicher Sorgfalt und nach bestem Wissen erstellt. DIY Investor übernimmt jedoch keine Gewähr für die Aktualität, Vollständigkeit und Richtigkeit der bereitgestellten Informationen und haftet nicht für Investitionsentscheidungen, die auf Basis dieser Informationen getroffen werden.

Disclaimer 2: Ich bin im Besitz von Facebook-Aktien.