In der Theorie wird ein berechneter, auf Korrelationen historischer Daten basierender Faktor namens Beta genutzt, um das Investitionsrisiko (oder besser sollte man sagen das Marktrisiko) eines Aktieninvestments einzuschätzen. Dieser Faktor misst, wie stark der Kurs einer Aktie im Vergleich zu einem diversifizierten Marktportfolio oder Benchmark schwankt. Stärkere Schwankungen bzw. Ausschläge bedeuten ein höheres Risiko. Allerdings ist diese Risikobetrachtung aus Investorensicht nicht immer zielführend.

In diesem Artikel erläutere ich einmal warum.

Was du in diesem Artikel lernst

- Wie das Investitionsrisiko in der (Portfolio-)Theorie definiert wird

- Warum Beta eine unglückliche Kennzahl für die Einschätzung des Risikos eines Investments ist

- Wie wir anhand der 5 Kriterien das Risiko eines Aktieninvestments besser einschätzen können

Vorab: Wie definieren wir das Investitionsrisiko eines Investments

Was ist das Investitionsrisiko eines Investments bzw. das eines Portfolios? Diese Frage zu beantworten ist erstmal gar nicht so einfach. In der Literatur bzw. in der Theorie wird Risiko oft berechnet als die Volatilität einer Aktie im Vergleich zur Volatilität des Marktes. Diese relative Volatilität, also die Schwankung des Aktienkurses im Vergleich zu den Marktschwankungen, wird in der Portfoliotheorie dann im Faktor “Beta” ausgedrückt.

Kleiner Exkurs: Beta

Um den Faktor Beta bzw. die Definition von Risiko in der Portfoliotheorie besser zu verstehen, sollten wir zunächst einmal unterscheiden zwischen systematischen Risiken und unsystematischen Risiken.

Unsystematisches Risiko

Zu den unsystematischen Risiken gehören vor allem Firmen-spezifische Risiken wie z.B. die Überflutung einer Mine bei einem Minenbetreiber oder auch Managementfehler etc.

Das unsystematische Risiko kann – im Gegensatz zum systematischen Risiko – durch geschickte Diversifizierung, also ein Portfolio bestehend aus einer Bandbreite verschiedener Aktien, beseitigt werden.

Systematisches Risiko

Das systematische Risiko, oder auch Marktrisiko genannt, ist das Restrisiko, das auch bei ausreichender Diversifizierung theoretisch noch verbleibt. Hierbei geht es um Preisänderungen resultierend aus übergeordneten wirtschaftlichen Einflussfaktoren wie Zinsänderungen, Wirtschaftskrisen etc.

Hier die Definition des CFA Institute:

Beta is a measure of how sensitive an asset’s return is to the market as a whole. Beta captures an asset’s systematic risk, or the portion of an asset’s risk that cannot be eliminated by diversification. – CFA Institute

In der Theorie gibt es also einen Gesamtmarkt, theoretisch bestehend aus allen gelisteten Einzelwerten, der in bestimmtem Maße schwankt, d.h. die Kurse gehen mal nach oben und mal nach unten.

Dieses Marktportfolio enthält nun einerseits Aktien wie Nestlé (NESN.VX) oder Coca Cola (KO), die als recht stabil gelten und auch durch stärkere wirtschaftliche Einbrüche nicht zu stark in Mitleidenschaft gezogen werden (essen und trinken müssen wir ja immer).

Auf der anderen Seite gibt es in diesem Portfolio aber auch Aktien wie Volkswagen (VOW.DE) oder Daimler (DAI.DE), die eine Krise sofort in Form geringerer Absatzzahlen zu spüren bekommen. Dem zufolge zeigen die Aktienkurse dieser Firmen tendenziell stärkere Schwankungen.

Beta

Dieses systematische Risiko von Aktien wie Nestlé oder Volkswagen im Vergleich zum Marktportfolio wird durch den Faktor Beta beziffert.

In der Praxis wird für die Berechnung von Beta bzw. der Volatilität das Konzept der Varianz bzw. Standardabweichung benutzt:

Beta = Kovarianz (Markt, Aktie) / Varianz (Markt)

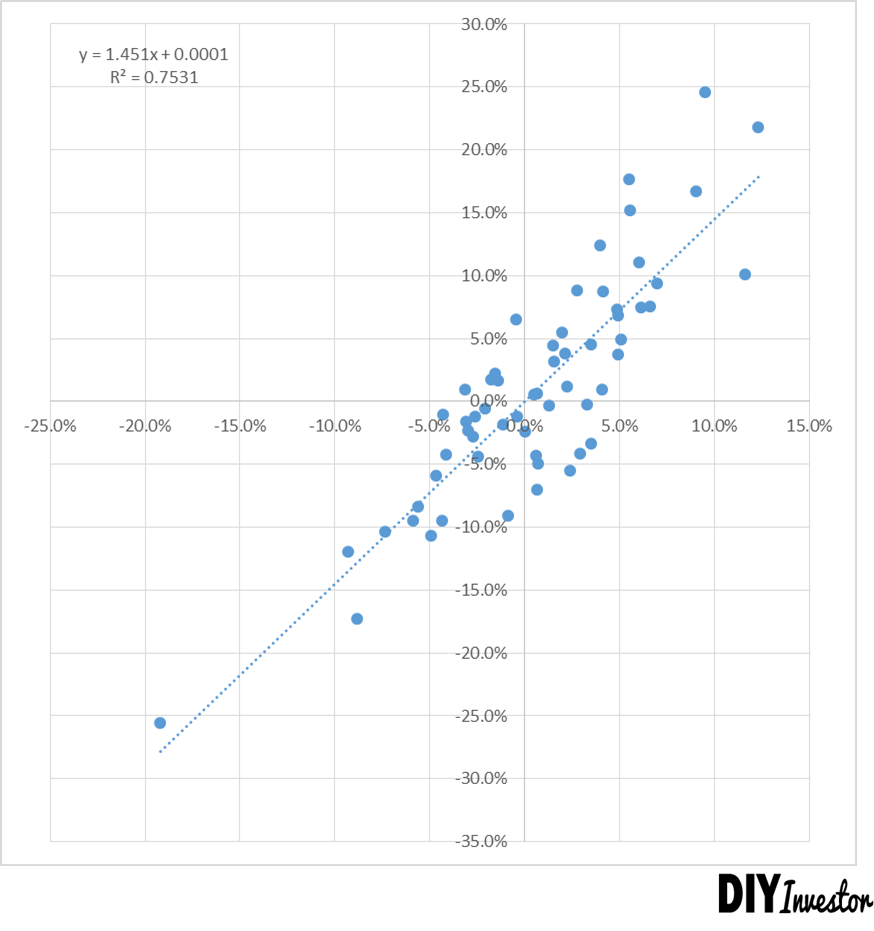

Die Herleitung dieser Formel möchte ich hier nicht im Detail erläutern (eine gute, detaillierte Erläuterung findest du aber hier). Veranschaulichen lässt sich die der Zusammenhang allerdings sehr gut grafisch:

Auf der x-Achse sind die monatlichen Returns des Marktportfolios, in diesem Fall des DAX, abgetragen. Auf der y-Achse sehen wir die monatlichen Returns des betrachteten Einzelwertes, in diesem Fall Daimler. Für die Berechnung der Returns und von Beta werden normalerweise die Schlusskurse der letzten 60 Monate genommen.

Anschließend wird einfach mithilfe von Excel eine Trendlinie durch die Datenpunkte gezogen (lineare Regression). Die Steigung dieser Geraden ist dann das Beta. In diesem Fall liegt Beta bei 1,45.

Ein Beta von kleiner 1 bedeutet, dass der Aktienkurs weniger volatil ist als der Markt (oder das Benchmark). Ein Beta größer als 1 bedeutet, dass der Kurs stärker um den Mittelwert schwankt als der Markt (was für Daimler ja auch Sinn macht). Ein negatives Beta bedeutet, dass sich die Rendite gegenläufig zum Gesamtmarkt bewegt. Dies traf in der Vergangenheit oft auf Gold zu, weshalb viele Investoren Gold als Absicherung gegen Marktschwankungen im Portfolio hatten.

Eine größere Schwankung, also ein höheres Beta, wird in der Theorie grundsätzlich als risikoreicher angesehen. Und genau hier liegt nun das Problem dieser Kennzahl im Zusammenhang mit dem Investitionsrisiko des Investors.

Höheres Risiko bei niedrigerem Aktienkurs?

Aus der Perspektive eines Unternehmersinhabers – und das sind wir ja als Aktionäre – nimmt dieses Risikokonzept nämlich manchmal recht absurde Züge an. Eine Aktie zum Beispiel, die im Vergleich zum Markt im Preis stark nachgegeben hat (aus welchen Gründen auch immer), wird nach dem Beta-Konzept auf einmal als risikoreicher eingestuft, als sie noch bei einem höheren Preis war (weil die Volatilität gegenüber des Marktes gestiegen ist).

Aus unserer (Investoren-)Sicht ist das Investitionsrisiko aber natürlich viel geringer, wenn wir die Aktie zu einem viel niedrigeren Preis kaufen können. Wir haben in einem solchen Fall ja eine viel höhere Sicherheitsmarge bzw. einen viel besseren Schutz vor Kursverlusten.

Dazu sagt Warren Buffett im Berkshire Hathaway (BRK) Geschäftsbericht von 1993:

In their hunger for a single statistic to measure risk, however, they [the academics] forget a fundamental principle: It is better to be approximately right than precisely wrong. – Warren Buffett (1993)

Es ist besser ungefähr richtig zu liegen, als exakt falsch.

Im Gegensatz zur Beta-Theorie sind Marktschwankungen für Benjamin Graham außerdem etwas, woraus große Investitionsgelegenheiten entstehen können (Kapitel 8 von The Intelligent Investor bzw. Intelligent Investieren): Ein stark schwankender Markt wird regelmäßig dazu führen, dass auch gute und solide Unternehmen zu irrational niedrigen Preisen zu haben sind.

Wir stellen also fest: Beta ist für uns kein geeigneter Faktor für die Einschätzung des Investitionsrisikos. Wie aber bewerten wir das Risiko stattdessen? Oder anders: Welches sind überhaupt die wesentlichen Risiken, denen ein Unternehmen bzw. wir als Investoren ausgesetzt sind?

Die wesentlichen Geschäftsrisiken verstehen

Oben haben wir gesehen, dass das Investitionsrisiko für uns viel geringer ist, wenn wir eine Aktie zu einem sehr günstigen Preis kaufen können. Der Hauptgrund dafür ist, dass die Wahrscheinlichkeit eines Verlustes dann viel geringer ist bzw. wir eine hohe (oder jedenfalls höhere) Sicherheitsmarge haben.

Wir können also erstmal grundsätzlich Investitionsrisiko definieren als die Möglichkeit einen permanenten Verlust zu erleiden.

Hier ein paar weitere Definitionen von bekannten Value-Investoren:

Investment risk is when I would expose myself to adverse developments at the company that I buy due to factors external or internal to the business that could permanently damage the value of the business. – Amid Wadhwaney (Third Avenue) im Manual of Ideas Interview

Risk is the permanent loss of capital, never a number. – James Montier, The 7 Immutable Laws of Investing

Wie definieren wir eigentlich einen permanenten Verlust?

Aus meiner Sicht würden wir auch einen Verlust erleiden, wenn wir mit unserem Investment nicht mindestens eine Rendite oberhalb der Inflationsrate bzw. oberhalb der Rendite eines Geldmarktkontos oder einer anderen risikolosen Anlage erwirtschaften würden. Wir sollten also das Risiko eines realen Wertverlustes berücksichtigen und verstehen.

Wie können wir nun die Höhe dieses Verlustrisikos genauer bewerten? Anhand welcher Kriterien können wir einschätzen, ob eine Investition ein hohes oder ein niedriges reales Verlustrisiko für uns bedeutet?

Investitionsrisiko verstehen: Buffett’s 5 Kriterien

Warren Buffett hat hierzu 1993 im Berkshire Geschäftsbericht 5 Kriterien beschrieben, die die wesentlichen Risikoaspekte für uns als Investoren abdecken:

- Die Sicherheit mit der wir die langfristigen wirtschaftlichen Charakteristika des Unternehmens einschätzen können

- Die Sicherheit mit der wir das Management bewerten können hinsichtlich

- seiner Fähigkeit das volle Potenzial des Geschäfts zu realisieren

- seiner Fähigkeit die Cash Flows weise einzusetzen

- Die Sicherheit mit der wir auf das Management zählen können, die Gewinne des Unternehmens an die Anteilseigner weiterzugeben, anstatt sich selbst zu übervorteilen

- Den Kaufpreis des Unternehmens bzw. der Aktie

- Die erwartete Inflation sowie Steuerbelastung – definiert wie viel höher unser Return sein muss, um mindestens unsere Kaufkraft zu erhalten

Viele dieser Kriterien sind, wie wir sehen, eher qualitativer Art. Wenn ich mich aber wieder in die Position eines Unternehmers versetze, der überlegt, eine ganze Firma zu kaufen, dann würde ich mir genau diese Faktoren ansehen und mir meine Meinung auch mithilfe von Interviews etc. bilden.

Ähnliche Kriterien nutzt übrigens auch Phil Fisher, Autor des Investment-Klassikers “Common Stocks, Uncommon Profits”. Er empfiehlt, zum Verständnis und zur Bewertung der Qualität einer Unternehmens 15 Fragen zu stellen, viele davon ebenfalls eher qualitativer Art.

Wenn wir uns die Kriterien einmal anschauen, dann können wir eigentlich nicht sagen, dass bestimmte Kriterien im Vergleich wichtiger sind als andere. Im Gegenteil: für ein holistisches Verständnis des Verlustrisikos (= Investitionsrisiko) sollten wir eine Meinung zu allen Kriterien haben.

Ich nutze hier aber bewusst den Begriff Meinung, weil er keine Information über den Aufwand enthält, den wir betreiben müssen, um zu einer Meinung zu gelangen. Im Sinne einer effizienten Nutzung unserer sehr begrenzten Zeit sollten wir nur so viele Dinge tatsächlich im Detail analysieren bzw. verstehen, wie für uns nötig sind, um aus innerer Überzeugung sagen zu können, dass es sich um ein gutes Investment handelt (oder eben nicht).

Im folgenden möchte ich allerdings trotzdem ein paar Anhaltspunkte dazu geben (natürlich nicht vollständig), welche Faktoren wir ggf. analysieren könnten.

1. Die langfristigen wirtschaftlichen Charakteristika

Unter diesem Punkt werden meiner Meinung nach im Wesentlichen fünf Punkte zusammengefasst:

- Das Geschäftsmodell, also wie verdient das Unternehmen sein Geld, in welchem Umfang ist es regelmäßig auf externes Kapital angewiesen etc.

- Die Positionierung des Unternehmens am Markt, d.h. Wettbewerbsumfeld, Preissetzungsmacht, Markteintrittbarrieren, Entwicklung von Angebot und Nachfrage etc.

- Der Wettbewerbsvorteil, d.h. Art des Wettbewerbsvorteils, Nachhaltigkeit des Wettbewerbsvorteils, Wachstumsoptionen etc.

- Die resultierende Profitabilität des Unternehmens, d.h. (Eigen-)Kapitalrendite, Umsatzrendite, EBIT-Marge, Freier Cash Flow etc.

- Die Stabilität und Bonität des Unternehmens, d.h. Finanzierung bzw. Schulden, ggf. Einhaltung von Covenants etc.

Neben attraktiven Zahlen, also einer hohen Profitabilität und einer stabilen, starken Bilanz, möchten wir als Investoren natürlich auch das Geschäftsmodell und daraus abgeleitet die Positionierung am Markt sowie vor allem den Wettbewerbsvorteil (von Warren Buffett und andere Value-Investoren typischerweise “Burggraben” bzw. im Englischen “Moat” genannt) und die Nachhaltigkeit dieses Wettbewerbsvorteils genau verstehen.

2. Die Fähigkeiten des Managements

Neben den wirtschaftlichen Charakteristika, also dem Geschäftsmodell, dem nachhaltigen Wettbewerbsvorteil etc., ist ein Verständnis der Qualität des Managements extrem wichtig für die Bewertung eines Unternehmens bzw. unseres Verlustrisikos.

Ein sehr gutes Management kann nämlich in nahezu jedem Unternehmen einen Unterschied machen. Ein exzellentes, und auf Shareholder Value fokussiertes Management kann für sich allein genommen bereits ein Kaufkriterium darstellen. Beispiel Teledyne (TDY): Was Teledyne alles hergestellt hat war eher nebensächlich im Vergleich zur Fähigkeit des Managements um Henry Singleton, Werte für die Aktionäre zu generieren.

Umgekehrt kann allerdings ein eher mittelmäßiges Management auch ein Unternehmen mit sehr starkem Geschäftsmodell und ausgeprägtem Wettbewerbsvorteil zu einer relativ schlechten Investition machen (siehe Microsoft (MSFT) unter Steve Ballmer).

Folgende Punkte können in diesem Zusammenhang betrachtet werden:

- Effiziente Kapitalallokation, Fokus auf die aussichtsreichsten Anlageoptionen, d.h. Investitionen in Projekte / Unternehmen mit hoher Kapitalrendite

- Berücksichtigung unkonventioneller Methoden der Kapitalallokation (z.B. Aktienrückkäufe, Sonderdividenden, etc.)

- Weiterentwicklung des Geschäftsmodells, langfristige Sichtweise

- Kontinuierlicher Fokus auf die Kostenseite

- Unabhängigkeit vom Kapitalmarkt, d.h. keine Beeinflussung durch Analystenmeinungen

Wie oben angesprochen, zeichnet sich ein gutes Management durch die Fähigkeit aus, das Kapital des Unternehmens in einer sehr effizienten Art und Weise einzusetzen (Kapitalallokation).

Was bedeutet nun effiziente Kapitalallokation?

Im wesentlichen nichts anderes, als dass das Management immer nach der besten Option sucht, die Gewinne des Unternehmens zu reinvestieren und dabei auch manchmal unkonventionelle Anlagemöglichkeiten wie z.B. den Rückkauf eigener Aktien in Betracht zieht.

Beim Aktienrückkauf wie auch bei Akquisitionen, die mit eigenen Aktien bezahlt werden, ist es wichtig, zu verstehen, ob das Management ein gutes Verständnis über den inneren Wert des eigenen Unternehmens besitzt. Eigene Aktien sollten nur zurückgekauft werden, wenn sie gerade billig sind, also unter dem intrinsischen Wert gehandelt werden. Akquisitionen sollten nur mit eigenen Aktien bezahlt, wenn diese gerade teuer sind, also (weit) über dem intrinsischen Wert gehandelt werden.

3. Die Integrität des Managements

Neben den Fähigkeiten des Managements sollten wir auch darauf achten, dass das Management vertrauenswürdig ist und stets im Sinne der Aktionäre handelt. Vertrauenswürdigkeit lässt sich unter anderem auch daran messen, inwieweit Versprechungen aus der Vergangenheit tatsächlich umgesetzt werden. Im Zweifel sollten wir uns hier eher die Handlungen des Managements ansehen, als z.B. einfach den Aussagen in den Earnings Calls Glauben zu schenken.

Dinge, die wir uns hier anschauen können, beinhalten:

- Keine Selbstbereicherung z.B. über hohe Boni oder Aktienoptionen

- Konsequente Umsetzung der angekündigten Aktivitäten

- Keine Pet Projects

- Dezentrale Führung bzw. Übertragung von Verantwortung

- Transparenz ggü. Aktionären auch bei eher negativen Entwicklungen

- Zufriedenheit der Mitarbeiter und Reputation als Arbeitgeber

Weitere Anhaltspunkte speziell zu den Kriterien 1 bis 3 findest du im Artikel zu Phil Fisher’s 15 Punkten für die Aktienauswahl.

4. Der Kaufpreis der Aktie bzw. des Unternehmens

Haben wir einmal herausgefunden, dass es sich um ein Unternehmen mit einem attraktiven Geschäftsmodell handelt, das nur geringem Wettbewerb ausgesetzt ist, einen nachhaltigen Wettbewerbsvorteil und ein exzellentes Management hat, dann müssen wir uns natürlich noch die Bewertung des Unternehmens am Markt und die Sicherheitsmarge ansehen.

Folgende Punkte können bzw. sollten wir hier einmal analysieren:

- Preis und innerer Wert der Aktie

- Daraus resultierend die Höhe der Sicherheitsmarge

- Potenzielle Katalysatoren für einen zukünftigen Kursanstieg

Warren Buffett hat in seiner Aufstellung das Kaufpreis-Kriterium erst an vierter Stelle genannt, wobei wir nicht wissen, ob er die Kriterien bewusst in eine bestimmte Reihenfolge gebracht hat.

Würden wir aber in unserer Analyse der 5 Kriterien strikt sequentiell vorgehen, dann würden wir also zunächst einmal das Geschäftsmodell, anschließend die Qualität des Managements und erst danach den Kaufpreis der Aktie betrachten.

Es gibt viele Value-Investoren, die in der Tat dem derzeitigen Aktienkurs eines Unternehmens erst sehr spät ihre Aufmerksamkeit widmen. Diese Investoren tun das im Wesentlichen aus einem Grund: Sie wollen sich zunächst eine klare Meinung zum Unternehmen und zum Wert des Unternehmens bilden, bevor sie sich den Kurs anschauen.

Diese Investoren wissen um die menschlichen Verhaltensmuster und um unsere Beeinflussbarkeit durch externe Einflüsse (z.B. Meinungsbildner bzw. wichtige Institutionen) und möchten diese soweit wie möglich ausschließen.

5. Die erwartete Inflation und Steuerbelastung

Unsere erwartete Steuerbelastung und die erwartete Inflation definieren am Ende die Minimalverzinsung, die wir mindestens mit unseren Investments erzielen müssen. Das Verlustrisiko lässt sich also erst wirklich einschätzen, wenn wir in diesem Bereich ebenfalls Transparenz haben.

Diesen Punkt müssen wir uns allerdings nicht mit jeder Investition wieder gesondert ansehen. Es reicht denke ich aus, wenn wir einmal wissen, wie hoch unsere Mindestanforderung an die Rendite resultierend aus erwarteter Inflation und Steuerbelastung ist (wobei wir natürlich Änderungen der Inflationsrate bzw. der risikolose Zinssatz (Risk-free Rate) im Auge behalten müssen).

Zusammenfassung

In der Theorie gilt der Faktor Beta als die wichtigste Kennzahl für die Messung des Marktrisikos, welches oft mit dem Investitionsrisiko gleichgesetzt wird.

Allerdings ist Beta aus Investorensicht oft ein schlechter Indikator für das Investitionsrisiko: Ein starker Rückgang des Aktienkurses eines Unternehmens führt zu einem erhöhten Beta und damit per Definition zu einem höheren Risiko. Aus Investorensicht wäre aber das Unternehmen in diesem Fall zu einem weit attraktiveren Preis zu haben und damit das Risiko eines (permanenten) Verlustes viel geringer (Stichwort Sicherheitsmarge).

Dem entsprechend definieren Warren Buffett und andere Value-Investoren das Investitionsrisiko eher als die Möglichkeit eines realen, permanenten Wertverlustes.

Um dieses Verlustrisiko besser zu verstehen, hat Warren Buffett 5 Kriterien aufgestellt, die die wesentlichen Faktoren für die Aktienanalyse abdecken:

- Geschäftsmodell und Wettbewerbsvorteil

- Qualität und Integrität des Managements

- Bewertung

- Eigenes Renditeziel

Obwohl viele dieser Faktoren eher qualitativer Natur sind, helfen sie uns doch sehr, uns eine eigene, unabhängige Meinung zu einem Investment zu bilden.