Wir hören ja regelmäßig Erfolgsgeschichten, in denen ein Investor ein kurzer Zeit über 50 Wohnungen erworben hat, damit quasi direkt einen Cash Flow von 5.000 bis 10.000 EUR plus pro Monat erzielt und keinen einzigen Cent eigenes Kapital eingebracht hat.

Der Erfolg einer solchen Strategie hängt natürlich von vielen Faktoren ab und unterscheidet sich signifikant vom traditionellen “Kaufen, Abbezahlen, Miete für sich haben” Ansatz. Ohne sagen zu wollen, dass eine solche Strategie aktuell nur schwer umzusetzen ist, möchte ich das Ganze doch einmal in den Kontext setzen, mithilfe eines kleinen Beispiels durchrechnen und die Implikationen erläutern.

Cash Flow maximierende Strategie

Für die direkte Investition in Immobilien gibt es eine ganze Reihe an Strategien.

Wir können beispielsweise Objekte mit einem ganz konkreten und kurzfristig realisierbaren Wertsteigerungspotenzial kaufen und schnell wieder verkaufen. In ländlichen Gegenden werden z.B. Anlageobjekte oft niedriger bewertet als Ein- und Zweifamilienhäuser. Ganz konkret führt dann die Anwendung des Vertragsmietenmultiples (d.h. der x-fachen Kaltmiete) zu einem weitaus geringeren Immobilienwert als die Bewertung je m² Wohnfläche. In einem solchen Fall könnte man also ein kleines Mietobjekt erwerben, die Wohnungen entsprechend leerziehen bzw. zusammenlegen und als Einfamilienhaus wieder verkaufen.

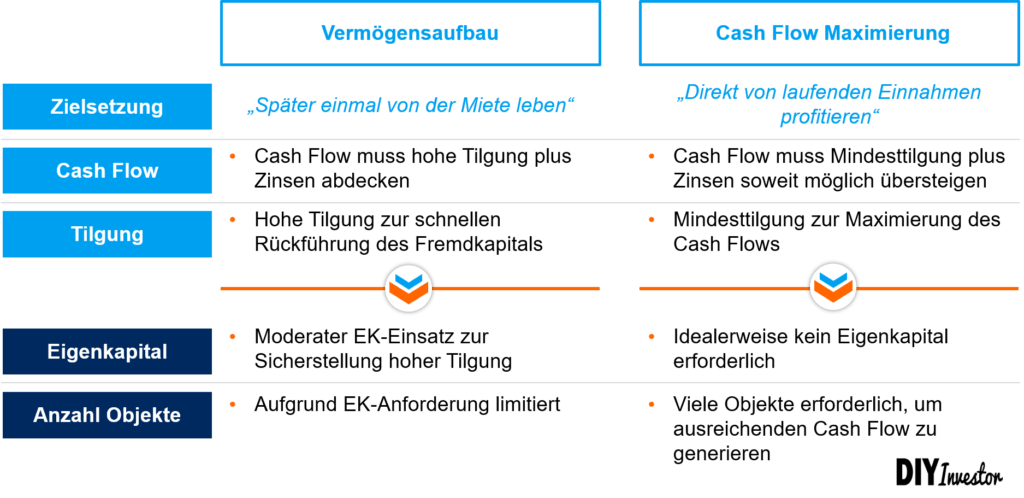

Eine weitere weit verbreitete Strategie würde man im Aktienumfeld als “Buy and Hold” bezeichnen. Wir kaufen also eine oder mehrere Immobilien mit möglichst wenig Eigenkapital und tilgen das Fremdkapital dann über die Zeit, sodass wir in 15 oder 20 Jahren schuldenfrei sind und von den Mieteinnahmen profitieren können. Damit die Mieteinnahmen aber die Zinszahlungen sowie auch eine höhere Tilgung abdecken, müssen wir in der Regel einen gewissen Eigenkapitalanteil einbringen. Dadurch ist natürlich auch die Anzahl an Wohnungen, die wir erwerben können, durch das verfügbare Eigenkapital limitiert.

Wenn wir allerdings bereits früher (also quasi sofort) größere laufende Einnahmen erzielen möchten, dann kann eine Cash Flow maximierende Strategie sinnvoll sein. In diesem Fall müssen wir dann allerdings die wesentlichen Stellschrauben, nämlich Eigenkapitaleinsatz und Tilgung, etwas anders einstellen. Genauer gesagt geht es hier um zwei Aspekte:

- Um einen ausreichend hohen Cash Flow zu generieren müssen wir zu allererst die Tilgung auf den gesetzlich vorgegebenen Mindestbetrag von 1% der Kreditsumme minimieren

- Um eine ausreichende Anzahl an Objekten kaufen zu können (ist für einen ausreichend hohen Cash Flow erforderlich), müssen wir quasi ohne den Einsatz eigenen Kapitals kaufen können… was wiederum negative Implikationen auf den Zinssatz hat (genau wie die Zinsbindung, für die gilt: Je länger der Zins festgeschrieben wird, desto höher der Zinssatz)

Natürlich ist der Kaufpreis bei beiden Strategien ein entscheidender Faktor. Denn je niedriger der Kaufpreis, desto schneller ist die Immobilie abbezahlt bzw. desto höher ist der resultierende freie Cash Flow.

Hier nochmal eine kleine Übersicht dieser beiden Strategien:

Im Folgenden möchte ich einmal etwas detaillierter beleuchten, worauf Banken bei der Kreditvergabe tendenziell achten und was eine Cash Flow maximierende Strategie im aktuellen Markt (und beim aktuellen Preisniveau) für Implikationen hat.

Stabilitätskennzahlen und Risiken

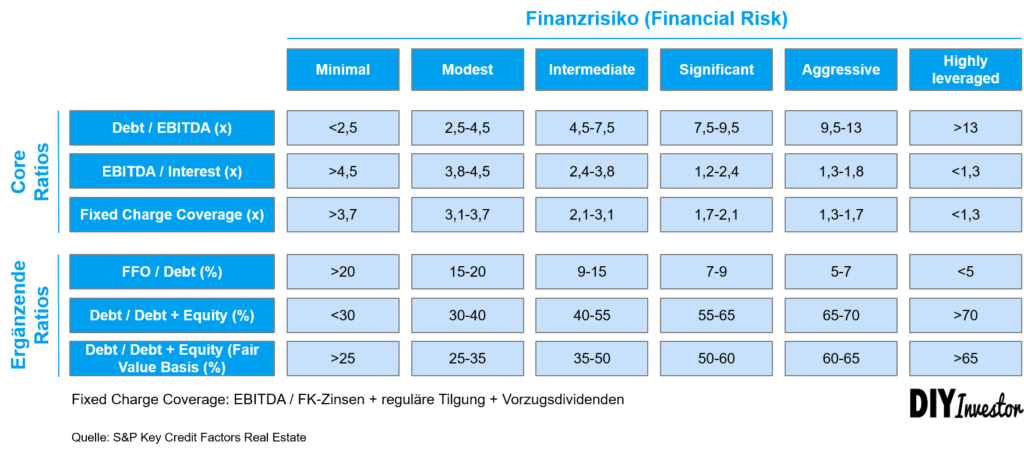

Um etwas genauer zu verstehen und zu illustrieren, welche Stabilitätskennzahlen hier eigentlich relevant sind und zur Anwendung kommen sollten, habe ich mir einmal die Ratios von Standard & Poor’s für gelistete Immobilienunternehmen angesehen. Diese findet ihr in den so genannten Key Credit Factors für die Immobilienbranche.

Am Ende geht es natürlich darum, einmal die Sicht einer kreditgebenden Bank einzunehmen.

Hier einmal eine kurze Übersicht der wesentlichen Ratios:

Wie ihr sehen könnt, gibt es drei wesentliche Kennzahlen bzw. Core Ratios:

- das Leverage Ratio, also Verschuldung geteilt durch EBITDA

- die Zinsdeckung, definiert als EBITDA geteilt durch die Zinszahlungen

- das Fixed Charge Coverage, definiert als EBITDA geteilt durch die Summe aus Zinsen und Tilgung

Der EBITDA ist in diesem Fall als Proxy für den operativen Cash Flow zu verstehen, also so etwas wie ein FFO vor Zinsen und Steuern.

Es geht also um zwei wesentliche Aspekte, nämlich (1) die absolute Höhe der Schulden im Vergleich zum operativen Gewinn bzw. Cash Flow und (2) um die Höhe der Zinszahlungen bzw. Kreditraten im Vergleich zum Cash Flow.

Logischerweise gilt: Je höher die erwirtschafteten Cash Flows im Vergleich zu den FK-Zinsen bzw. zur Kreditrate, desto besser.

Case Study Vonovia

Vonovia, der größte deutsche Immobilienkonzern, hat aktuell ein EBITDA / Interest Ratio von knapp über dem 3-Fachen. Beim Debt / EBITDA Ratio liegt das Unternehmen beim ca. 16-Fachen. Beides zusammen reicht für ein BBB+ Rating mit einem finanziellen Risiko der Kategorie “Significant”. Das Geschäftsrisiko wird übrigens als “Strong” eingeschätzt… also ziemlich stabil und wenig volatil.

Interessanterweise würde eine isolierte Betrachtung des EBITDA / Interest Ratios ein Finanzrisiko von “Intermediate” ergeben, während eine Betrachtung der Gesamtverschuldung im Vergleich zum EBITDA zu einer Einordnung als “Highly Leveraged” führen würde.

Diese Entkopplung liegt im Wesentlichen in der aktuell auch für Vonovia sehr günstigen Finanzierung begründet. Ein durchschnittlicher Zinssatz von 1,8% bedeutet nämlich, dass Vonovia relativ hohe Kredite aufnehmen kann, ohne dass die Zinszahlungen im Vergleich zu den Mieteinnahmen bzw. Cash Flows zu sehr ins Gewicht fallen.

Aus diesem Grund sieht S&P auch kurzfristig kein Problem und gewichtet vermutlich die Zinsdeckung bzw. das Fixed Charge Coverage für die Rating-Ermittlung etwas höher. Gleichzeitig aber schauen die Analysten auch auf die durchschnittliche Laufzeit der Bankschulden und begebenen Anleihen. Denn eine zukünftige Zinserhöhung könnte das ganze Bild ziemlich stark verändern. Für die nächsten paar Jahre – die durchschnittliche Laufzeit der Schulden liegt bei über 7 Jahren – sieht S&P da aber kein Problem.

Schaut euch dazu bei Interesse gerne auch einmal den aktuellen Rating-Report für Vonovia von S&P an.

Man könnte sagen, dass Zinsdeckung und Fixed Charge Coverage eher kurzfristig relevant sind, während die Gesamtverschuldung und das Fälligkeitsprofil eher langfristigere Implikationen haben. Diese Logik finden wir auch im Beispiel weiter unten wieder.

Realistische Annahmen für weitere Kostenfaktoren

Da wir auf der Kostenseite natürlich nicht nur Zinszahlungen und Tilgung haben, sollten wir uns auch die weiteren Kostenblöcke einmal etwas genauer ansehen, bevor wir alles in einem konkreten Beispiel einmal miteinander kombinieren.

Vor allem geht es darum, einmal zu verstehen, welche für den Cash Flow relevanten Parameter wir eigentlich wie beeinflussen können. Neben den bereits im Detail betrachteten negativen Cash Flows für Zinsen und Tilgung müssen die Mieteinnahmen noch eine ganze Reihe weiterer Kosten abdecken, die wir nicht unterschätzen sollten:

- Verwaltungskosten: Je nach dem um was für ein Objekt es sich handelt, können wir dieses natürlich auch selbst verwalten. Grundsätzlich müssen wir aber schon mit ca. 300 bis 600 EUR pro Jahr rechnen (je nach dem, ob wir sowohl Haus- als auch Mietverwaltung extern vergeben möchten)

- Mietausfallwagnis: Alle paar Jahre kommt es zu einem Mieterwechsel und damit unter Umständen zu einem Leerstand bzw. Mietausfall von einem oder vielleicht auch zwei Monaten. Dieses Risiko sollten wir entsprechend berücksichtigen

- Steuern: Auch die Steuern könnten unter Umständen relevant sein. Sofern wir einen Gewinn ausweisen, muss dieser mit unserem privaten Einkommensteuersatz versteuert werden (oder aber mit ca. 15% Körperschaftssteuer, wenn wir die Immobilien in einer VVG (einer vermögensverwaltenden GmbH) halten)

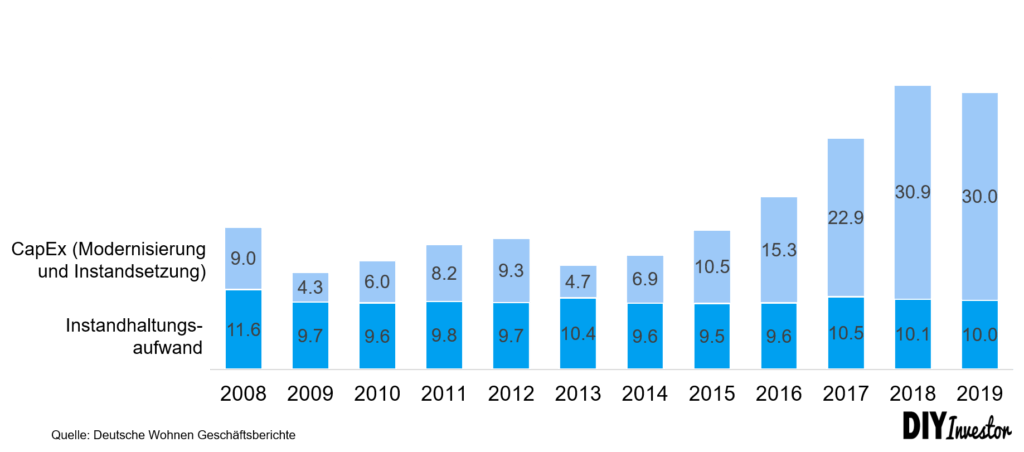

- Instandhaltungskosten (sowohl Aufwand als auch CapEx): Hierfür sollten wir einen realistischen Wert veranschlagen. Dieser kann je nach Region inzwischen signifikant über 20 EUR je Quadratmeter und Jahr liegen, wie die Zahlen der Deutschen Wohnen in der folgenden Grafik illustrieren

Instandhaltungsaufwand und -CapEx Deutsche Wohnen [EUR/m²]; Quelle: Geschäftsberichte

Was die Instandhaltungskosten angeht, ist die Deutsche Wohnen mit solchen hohen Zahlen übrigens keine Ausnahme. Auch die Aufwendungen / Invests von Firmen wie Vonovia, ADO Properties und Grand City Properties liegen inzwischen teils signifikant oberhalb der 20 EUR/m² Marke (Vonovia in 2018 beispielsweise bei 55 EUR/m²).

Da wir als private Vermieter unsere Handwerker in den meisten Fällen aufgrund der Skaleneffekte vermutlich nicht zu vergleichbaren Konditionen beschäftigen können, ist es umso wichtiger, dass wir hier mit realistischen Annahmen rechnen. Wir wollen natürlich nicht in eine Situation kommen, in der wir aufgrund eines Cash Flow Engpasses notwendige Instandhaltungsmaßnahmen nicht mehr durchführen können und so die Substanz unserer Immobilien gefährden.

Beispielrechnung

Um die Strategie der Cash Flow Maximierung inkl. der resultierenden Risiken einmal zu illustrieren, bin ich in drei Schritten vorgegangen bzw. habe versucht, drei Fragen zu beantworten:

- Economics einer einzelnen Immobilie: Welcher Cash Flow wäre zunächst mit einer einzelnen kleinen Einheit zu erwirtschaften?

- Skalierung: Wie viele vergleichbare Einheiten bräuchten wir, um einen Cash Flow von 50.000 EUR pro Jahr zu erzielen? Und vor allem: Mit welcher Verschuldung müssten wir dann umgehen können?

- Risiken: Welche Faktoren haben den größten Einfluss und könnten die Strategie kurz- oder auch langfristig unterminieren?

Hier seht ihr schonmal die Einzelheiten der Berechnung im Excel:

Wie ihr unschwer erkennen könnt, gehe ich hier von einer kleinen 30m²-Wohnung aus, mit der eine Kaltmiete von ca. 400 EUR/Monat erzielt wird… wir befinden uns also rein hypothetisch in einer größeren deutschen Stadt mit bereits recht ambitioniertem Mietniveau.

1. Economics der einzelnen Immobilie

Schauen wir also zunächst mal die Economics der einzelnen Immobilie an.

Auf Basis der aktuellen Bruttoanfangsrendite (BAR) (ca. 20-fachen Kaltmiete) ergibt sich ein Immobilienwert bzw. Kaufpreis von 96.000 EUR. Soweit so gut. Nehmen wir die Erwerbsnebenkosten – also Grunderwerbsteuer, Maklergebühr, Notargebühren – noch dazu, landen wir bei einem Gesamtinvestment für diese einzelne Wohnung von ca. 107.500 EUR.

Bei einer hier unterstellten Finanzierung ausschließlich mit Fremdkapital entspricht dieser Betrag logischerweise auch unserer Kreditsumme. Im aktuellen Umfeld (und in diesem Beispiel) gehe ich hierfür einmal von einem Zinssatz von 1,5% bei 10-jähriger Laufzeit aus.

Für die Ermittlung von Gewinn und Cash Flow setze ich die folgenden Aufwendungen bzw. Cash Flows an:

- 300 EUR/Jahr für die Verwaltung

- 750 EUR/Jahr für Instandhaltung (entspricht 25 EUR/m²; vereinfacht nehme ich an, dass es sich hierbei nur um Aufwand handelt und nichts aktiviert werden muss)

- Ein Monat Leerstand ca. alle 2 Jahre (also ca. 4-5% Mietausfallwagnis)

- Fremdkapitalzinsen i.H.v. ca. 1.610 EUR im ersten Jahr (= 1,5% der Kreditsumme)

- Abschreibungen i.H.v. ca. 2.150 EUR/Jahr (= 2% vom Kaufpreis inkl. Nebenkosten bzw. Wertverzehr über 50 Jahre) – nur Aufwand, kein Cash-Abfluss

- Tilgung der Kreditsumme i.H.v. ca. 1.075 EUR im ersten Jahr (= 1% der Kreditsumme) – nur ein Cash-Abfluss, kein Aufwand

Gewinn und Cash Flow unterscheiden sich übrigens im Wesentlichen durch zwei Items, nämlich die Abschreibungen und die Tilgungszahlungen. Die Abschreibungen sind eine nicht-zahlungswirksame Aufwendung und deshalb nur für die Gewinnermittlung relevant. Die Tilgungszahlungen sind nicht gewinnwirksam, schmälern aber logischerweise unseren Cash Flow.

Im Grunde genommen interessiert uns auch nur der Cash Flow. Wir müssen den ausgewiesenen Gewinn allerdings trotzdem einmal ermitteln, weil dieser die Basis für die Berechnung der Einkommensteuer bildet. Wie ihr sehen könnt, ist der Vorsteuergewinn allerdings aufgrund der hohen Abschreibungen negativ, sodass wir erstmal keine Steuerbelastung zu befürchten haben.

Ziehen wir einmal alle Cash-Aufwendungen und andere Auszahlungen (die Tilgung) von unserer Kaltmiete ab, erhalten wir einen jährlichen Cash Flow von ca. 820 EUR, also ca. 17% der erzielten Kaltmiete.

2. Skalierung

Um nun unsere Cash Flow Zielgröße von 50.000 EUR zu erreichen, müssten wir also ca. 60 vergleichbare Wohnungen erwerben und insgesamt Schulden in Höhe von ca. 6,5 Mio. EUR aufnehmen, ohne dass dem erstmal ein nennenswerter Betrag auf der Eigenkapitalseite in Form von Barmitteln gegenübersteht.

Allein an dieser Größenordnung könnt ihr bereits erkennen, dass diese Strategie nicht ganz risikofrei ist. Ihr erkennt auch, dass jedenfalls der Cash-Return auf das Gesamtkapital mit knapp über 2% nicht besonders attraktiv ist. Die entsprechende so genannte Cap Rate (der Cash Flow vor Finanzierung geteilt durch den Kaufpreis ohne Nebenkosten) liegt bei ca. 3,7%… ein guter Zielwert hierfür sollte in etwa bei 8% liegen, was aber bereits seit geraumer Zeit recht schwer zu erzielen ist, allerdings – jedenfalls zum Teil – durch die niedrigeren Zinsen kompensiert wird.

3. Risiken bzw. Vor- und Nachteile der Strategie

Um die konkreten Risiken dieser Cash Flow maximierenden Strategie zu bewerten, nehme ich einmal ein paar der wesentlichen oben vorgestellten S&P Ratios zur Hand. Für unser Portfolio ergeben sich hier die folgenden Werte:

- EBITDA / Zinsen = ~2,2

- Fixed Charge Coverage bzw. Debt Coverage = ~1,3

Ein Blick in die S&P Tabelle verrät, dass unser Portfolio risikoseitig auf Basis dieser beiden Kennzahlen irgendwo zwischen “Significant” und “Aggressive” eingeordnet werden würde. Ich habe mir für das Fixed Charge Coverage Ratio im privaten Bereich einmal einen Grenzwert bzw. Zielwert von ca. 1,2 abgespeichert. Dies bedeutet nichts anderes, als dass wir kurzfristig durchaus dazu in der Lage sein sollten die Kredite zu bedienen, d.h. die Raten bestehend aus Zinsen und Tilgung zu zahlen.

Trotzdem ergeben sich aus dieser Strategie teils signifikante Risiken bzw. Nachteile:

- eine kleine Veränderung im Fremdkapitalzins kann einen vormals positiven Cash Flow ins Gegenteil umkehren (Refinanzierungsrisiko)

- Instandhaltungsaufwendungen und CapEx entstehen in der Regel nicht gleichmäßig über die Zeit und können darüber hinaus in einzelnen Jahren signifikant über die angenommenen 25 EUR/m² und Jahr hinausgehen

- Grundsätzlich (d.h. aus der Perspektive der Gesamtkapitalrendite) handelt es sich nicht um ein besonders attraktives Investment

- Viele Banken haben in den letzten Jahren Restriktionen bzgl. der Finanzierung von Immobilien eingeführt. Entweder gibt es eine Mindesttilgung von 2 bis 3% oder aber eine Untergrenze bzgl. der Kreditrate (z.B. die Summe aus Zinsen und Tilgung muss über 5% liegen)

Dem gegenüber stehen die folgenden Vorteile:

- Wir haben den resultierenden Cash Flow zu unserer freien Verfügung und können damit die Risiken etwas abfedern

- Wir können die Zinsen ggf. auch direkt für 20 Jahre festschreiben und das Refinanzierungsrisiko damit noch weiter in die Zukunft verlagern (allerdings können wir dafür nur einen geringen Zinsaufschlag akzeptieren ohne unseren Cash Flow aufzuzehren)

- Wir können über die Zeit unter Umständen die Mieten erhöhen und so die Cash Flows weiter steigern. Hier sind wir aber von einer möglichen zukünftigen Regulierung (Stichwort Miepreisbremse, Mietendeckel etc.) abhängig

- Wir können Teile des Portfolios über die Zeit verkaufen, um das Risiko zu mindern (wobei die Immobilienpreise mit steigenden Zinsen ja tendenziell abnehmen)

Auf zwei der genannten Risikofaktoren möchte ich nochmal etwas mehr im Detail eingehen.

Refinanzierungsrisiko

Zinsdeckung und Fixed Charge Coverage erreichen zwar eine angemessene Größenordnung, sind aber wie gesagt auf Basis historisch niedriger Zinsen ermittelt worden, sodass unter Umständen zu einem späteren Zeitpunkt ein signifikantes Refinanzierungsrisiko entsteht.

Im Beispiel gehe ich davon aus, dass eine “110%-Finanzierung” mit 10-jähriger Zinsbindung für 1,5% abgeschlossen werden kann. In diesem Fall (und ohne irgendwelche Sondertilgungen außer der Reihe) bleiben nach 10 Jahren immernoch ca. 96.000 EUR je Einheit an Schulden übrig, die refinanziert werden müssen.

Steigt also der Zinssatz nur um ungefähr 1% an (also von 1,5 auf 2,5%), erhöht sich die Kreditrate von 2.690 EUR je Einheit (1.614 EUR Zinsen und 1.076 EUR Tilgung) auf 3.363 EUR je Einheit (2.402 EUR Zinsen und 961 EUR Tilgung). Dadurch verringert sich der Cash Flow um mehr als 670 EUR… damit fallen ca. vier Fünftel unseres Cash Flows weg (und wenn wir Pech haben, wird der Cash Flow sogar negativ).

Entgegenwirken können wir diesem Umstand ceteris paribus (also bei unveränderten Mieten etc.) entweder mit Sondertilgungen (was aber etwas unserer Zielsetzung, nämlich der Maximierung unseres Cash Flows widerspricht) oder mithilfe einer längeren Zinsbindung (die aber unser Investment unter Umständen schon von vornherein unprofitabel macht).

Instandhaltung

Investieren wir im Durchschnitt ca. 750 EUR/Jahr und Einheit in die Instandhaltung, dann entspricht das bei einem Portfolio von ca. 60 Einheiten ungefähr 45.000 EUR pro Jahr. Damit können wir vielleicht ca. 3-4 Einheiten renovieren, haben aber für übergeordnete Themen kaum noch Mittel verfügbar.

Wenn also zusätzlich nochmal eine Heizung oder ein Dach erneuert werden muss, haben wir bereits ein Liquiditätsproblem. Deshalb müssen wir zusätzlich also noch eine gewisse Instandhaltungsrücklage (sozusagen etwas Working Capital für den laufenden Betrieb) vorhalten. Ein geschlossener Fonds, den ich mir mal angesehen hatte, hatte dafür ca. 50 EUR/m² veranschlagt, was in unserem Beispiel ca. 90.000 EUR entsprechen würde. Bei fehlendem EK müssten wir diesen Betrag also noch zusätzlich finanzieren.

Fazit

Grundsätzlich ist das Investieren für laufende Cash Flow potenziell ein transformativer Ansatz. Aus meiner Sicht gibt es kaum einen Investitionsansatz, mit dem man sich schneller einen passiven Einnahmestrom aufbauen kann.

Im Grunde genommen geht es bei dieser Strategie darum, den Immobilienbestand durch den maximalen Einsatz von Fremdkapital (idealerweise Fremdkapitaleinsatz von “110%”) schnell auszubauen und den aus dem resultierenden Immobilienportfolio erwirtschafteten Cash Flow gleichzeitig durch niedrige Tilgungsraten (1% Mindesttilgung) zu maximieren.

Allerdings ist die Strategie aus meiner Sicht speziell im aktuellen Umfeld mit hohen Bewertungen und niedrigen Zinsen tendenziell um einiges risikoreicher, als noch vor 5-10 Jahren. Dies hat vor allem mit den aktuell teilweise schon unrealistisch hohen Instandhaltungskosten sowie dem langfristigen Refinanzierungsrisiko zu tun.

Davon abgesehen müsste ein potenzieller Immobilieninvestor außerdem seiner Bank eine extrem gute Story verkaufen sowie seine Fähigkeiten zur Umsetzung unter Beweis stellen und damit (weit) über die übliche Frage nach der Nennung der Konditionen hinausgehen.

6 Kommentare zu „Cash Flows maximieren mit fremdfinanzierten Immobilien: Strategie, Einflussfaktoren, Risiken“

Hi Axel,

Tolle Analyse. Eine Sache hast du meines Erachtens vergessen. Die Abschreibungen kannst du nur auf den Gebäudewert ansetzen. Nicht auf den Anteil des Kaufpreises der aufs Grundstück entfällt. Und in einer großen deutschen Stadt kann dieser Anteil des Gebäudes recht klein ausfallen. Habe ein Objekt in Berlin, da errgibt das Tool des BMF einen Anteil unter 20%, da der Bodenrichtwert sehr hoch ist.

Dann musst du noch Steuern zahlen, die den Cash Flow weiter reduzieren.

Viele Grüße

André

Hi André,

guter Punkt… danke dir für die Ergänzung.

Viele Grüße,

Axel

Sehr informativer Artikel. Wie meinst du das mit den unrealistisch hohen Instandhaltungskosten? Für Wohnungen oder Häuser? Der nicht umlegbare Teil des Hausgeld ist höher als damals?

Damit meine ich einfach nur, dass Handwerker etc. aktuell extrem teuer und schwer zu kriegen sind… die Hausgelder werden ja in der Regel nicht entsprechend angepasst. Stattdessen müssen dann öfter mal Sonderumlagen vereinbart werden.

Viele Grüße,

Axel

Verstehe. Das macht Sinn. Hatte ich nicht so ganz auf dem Schirm. Danke dir

Hi Axel,

interessanter Artikel.

In deinem letzten Satz erwähnst du kurz das man mit der Bank weit über die übliche Kondition hinaus verhandeln soll.

Welche Tipps kannst du geben um den ROI noch weiter zu erhöhen, z. B. mittels tilgungsfreier Zeiträume, Zinsen zuerst zahlen usw. Vielen Dank, Georg