Viele größere Unternehmen haben Tochtergesellschaften, die ihnen nicht vollständig gehören, betreiben Joint Ventures mit anderen Firmen oder legen ihr Kapital teilweise in Aktien anderer Firmen an (siehe z.B. Berkshire Hathaway). Je nach Eigentumsanteil und Einfluss, den ein Unternehmen als Miteigentümer ausübt, muss es die Anteile im eigenen Jahres- bzw. Konzernabschluss auf andere Weise berücksichtigen. Zur Auswahl stehen (1) eine Vollkonsolidierung, (2) eine Berücksichtigung nach der Equity Methode oder (3) das Halten als Finanzbeteiligung.

In diesem Artikel möchte ich euch einmal die Grundzüge der verschiedenen Arten von Beteiligungen vorstellen und darauf eingehen, wann diese typischerweise zur Anwendung kommen. Auf die Details zum Accounting der Beteiligungen und zur Berücksichtigung in unserem Finanzmodell gehe ich zu einem späteren Zeitpunkt nochmal etwas detaillierter ein.

Übersicht

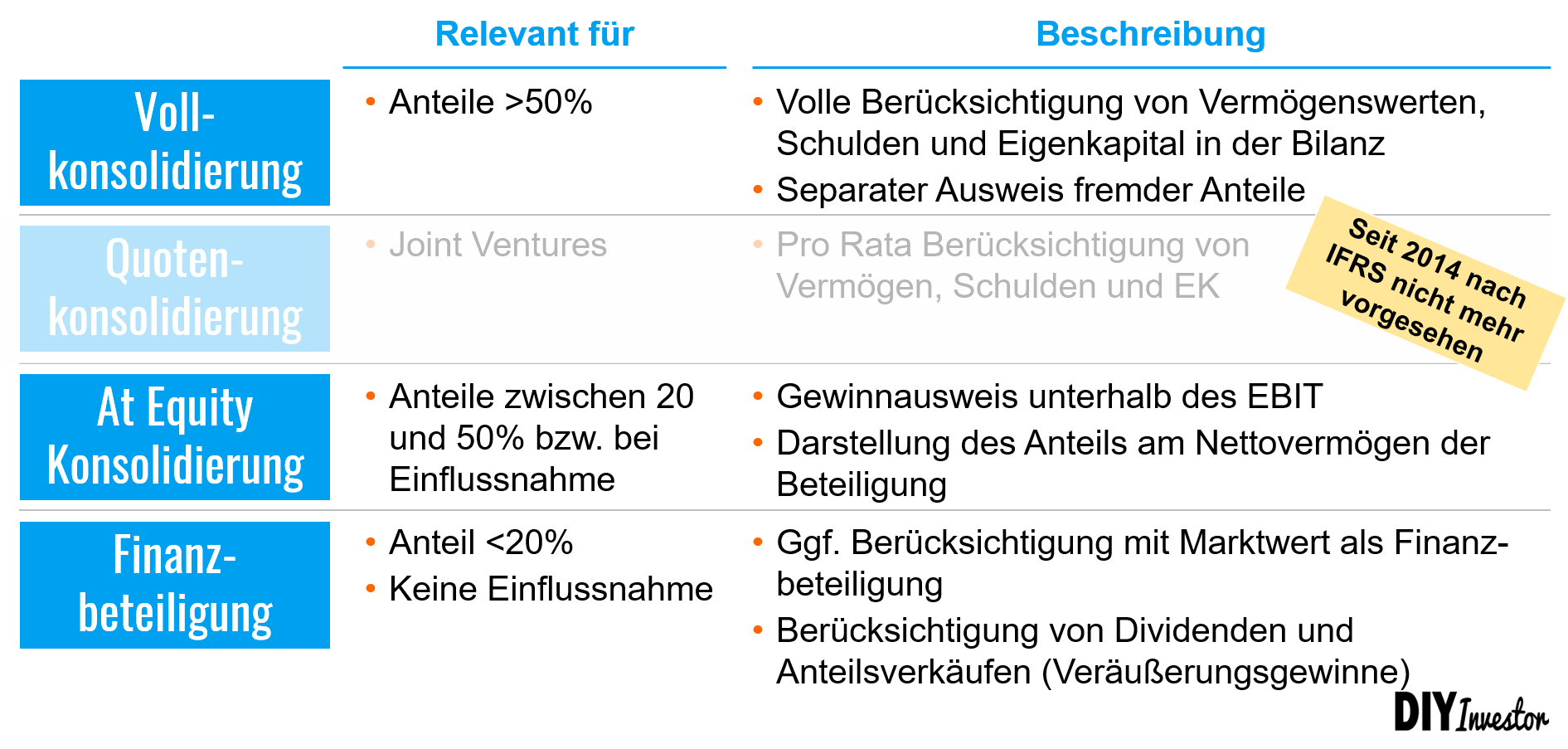

Wie gesagt gibt es drei verschiedene Arten von Beteiligungsmodellen. Welches Modell für eine Beteiligung konkret zur Anwendung kommt, hängt hauptsächlich (aber nicht ausschließlich) vom Eigentumsanteil ab. Die tatsächliche Einflussnahme auf die Beteiligung kann ebenfalls eine Rolle spielen.

Folgende Arten von Beteiligungen stehen Unternehmen heute nach IFRS bzw. US-GAAP zur Auswahl:

- Vollkonsolidierung

- Equity Methode

- Finanzbeteiligung

Welche Art der Konsolidierung bzw. Berücksichtigung dabei gewählt wird, hängt von den jeweiligen Umständen ab. Besitzt ein Unternehmen einen Anteil von mehr als 50% an einem anderen Unternehmen, dann wird es dieses in der Regel voll konsolidieren, d.h. alle Vermögenswerte, Schulden etc. zu 100% im eigenen Jahresabschluss berücksichtigen.

Besitzt ein Unternehmen zwar nicht die Mehrheit an einem Unternehmen, kann auf dieses aber bereits eine gewisse Kontrolle ausüben (typischerweise bei Eigentumsanteilen zwischen 20 und 50% der Fall), dann muss es die Equity Methode für die Berücksichtigung des Anteils im eigenen Konzernabschluss wählen.

Ist der Anteil schlussendlich so gering, dass de facto kein Einfluss genommen werden kann (i.d.R. < 20%), dann wird die Beteiligung als Finanzbeteiligung gehalten.

Was das im Einzelnen bedeutet, darauf möchte im Folgenden einmal etwas detaillierter eingehen.

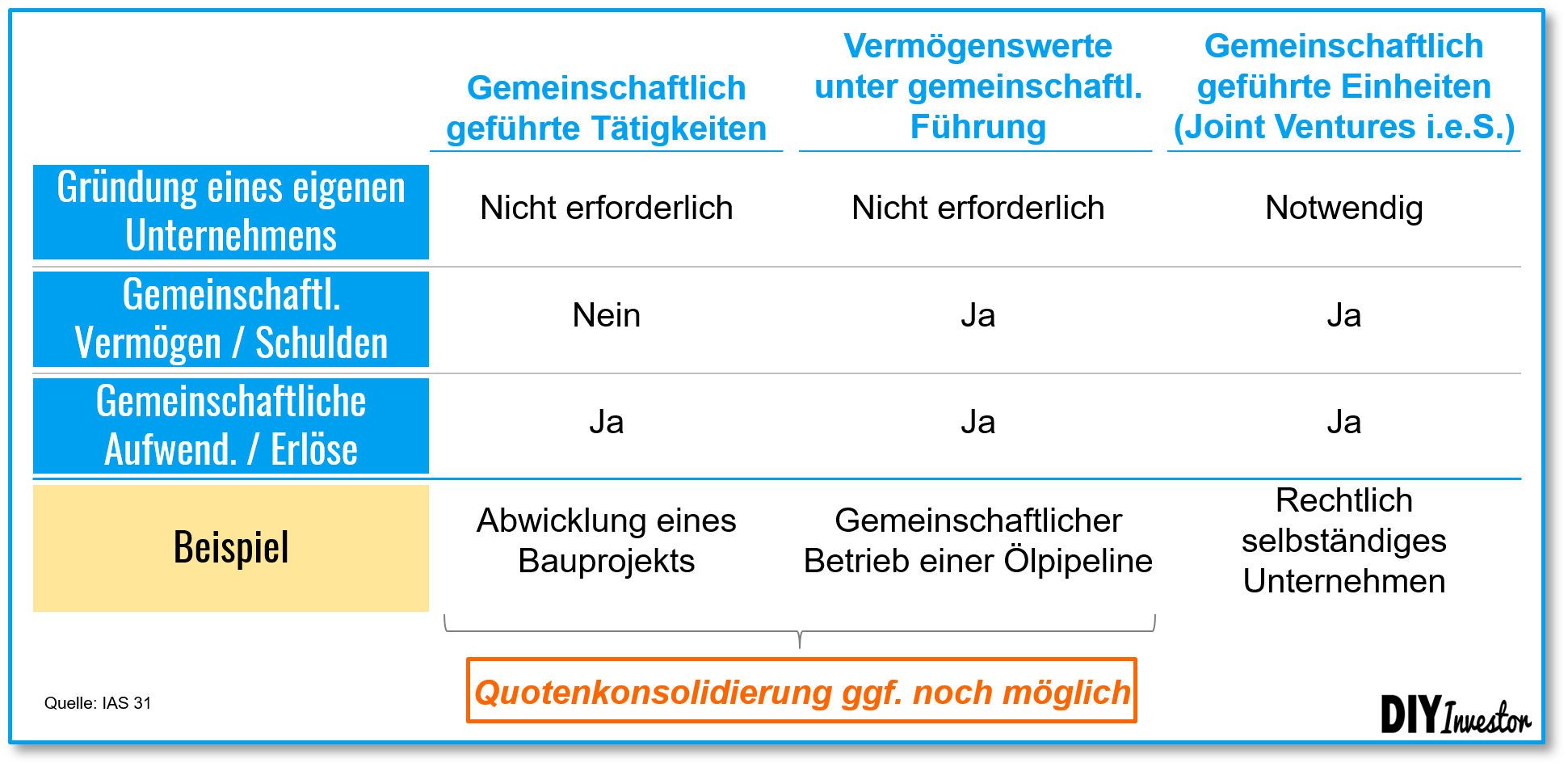

Exkurs Quotenkonsolidierung

Bis 2014 gab es nach IFRS außerdem noch die so genannte Quotenkonsolidierung, die hauptsächlich für die Berücksichtigung von Joint Ventures zur Anwendung kam. Nach der Quotenkonsolidierung wurden Vermögenswerte, Schulden, Eigenkapital an Joint Ventures pro Rata (also entsprechend dem Eigentumsanteil) in den Konzernabschluss einbezogen. Inzwischen werden auch Gemeinschaftsunternehmen bzw. Joint Ventures nach der Equity Methode bilanziert (wie übrigens auch nach US GAAP).

Allerdings ist Joint Venture nicht gleich Joint Venture, sodass unter bestimmten Konstellationen eine Quotenkonsolidierung nach wie vor möglich ist. Dies kann nämlich dann gelten, wenn es sich nicht um ein Gemeinschaftsunternehmen bzw. Joint Venture im eigentlichen Sinne handelt, wenn also z.B. nur ein Bauprojekt gemeinsam abgewickelt oder individuelle Vermögenswerte wie eine Ölpipeline gemeinsam geführt werden.

Option #1: Vollkonsolidierung

Eine Vollkonsolidierung ist wie gesagt in der Regel dann erforderlich, wenn ein Unternehmen die Mehrheit, also mehr als 50% der Anteile, an einem anderen Unternehmen besitzt.

Die Vollkonsolidierung resultiert nun, wie der Name schon erahnen lässt, in einer vollständigen Berücksichtigung aller Vermögenswerte, Schulden, etc. im Jahresabschluss des Eigentümers und gilt deshalb auch für den Anteil der Vermögenswerte und Schulden, die eigentlich den so genannten Minderheitsaktionären zuzurechnen sind.

Um nun trotzdem eine gewisse Transparenz zu schaffen, wird der Anteil dieser externen Aktionäre (der so genannten nicht-beherrschenden Anteile oder Minderheitsanteile) im Eigenkapital der Muttergesellschaft separat ausgewiesen:

Gleiches gilt für die Gewinn- und Verlustrechnung: Aus Transparenzgründen wird der Nettogewinn ganz am Ende nochmal aufgeteilt in den Anteil, der den Aktionären der Muttergesellschaft zusteht sowie den Anteil, der auf die nicht beherrschenden Anteile entfällt.

Was vielleicht auch noch wichtig ist: Die Frage der Vollkonsolidierung wird immer anhand des direkten Eigentumsanteils ermittelt. Das heißt für verschachtelte Beteiligungen beispielsweise, dass ein Unternehmen A, welches über Unternehmen B eine indirekte Minderheitsbeteiligung an Unternehmen C hält, dieses trotzdem voll konsolidieren muss, wenn sich C mehrheitlich im Besitz von B und B wiederum mehrheitlich im Besitz von A befindet:

Option #2: Equity Methode bzw. “At Equity” Konsolidierung

Die Equity Methode kommt typischerweise in drei Fällen zur Anwendung:

- es handelt sich um ein assoziiertes Unternehmen

- es geht um ein Gemeinschaftsunternehmen (Joint Venture) im eigentlichen Sinne, bei dem eine Quotenkonsolidierung nicht mehr in Frage kommt (siehe Exkurs weiter oben)

- für ein Tochterunternehmen greift die Ausnahmeregelung bzw. das Einbeziehungswahlrecht des § 296 HGB

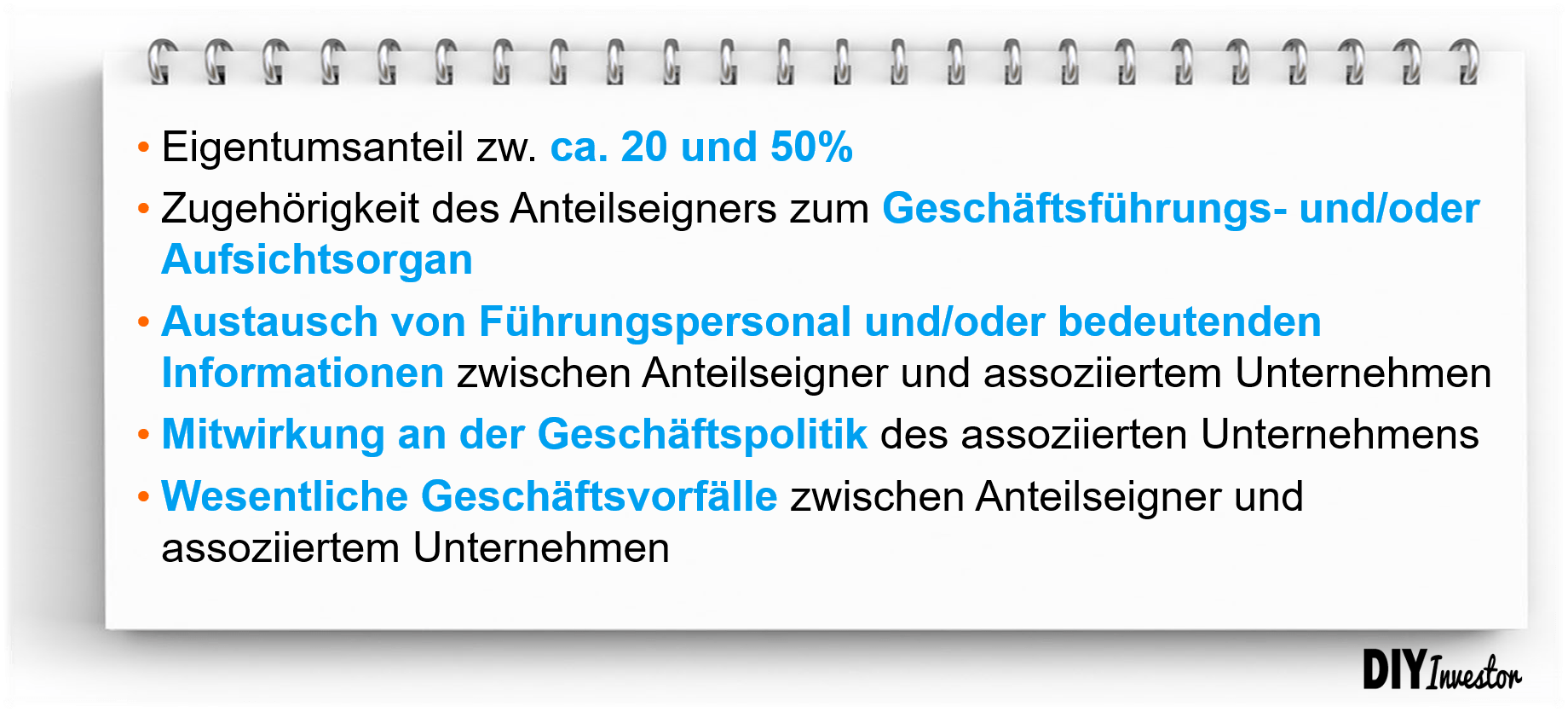

Ein assoziiertes Unternehmen ist nach § 311 HGB ein Unternehmen, an dem ein anderes Unternehmen eine Beteiligung hält und auf dessen Geschäft es maßgeblichen Einfluss ausüben kann. Ein solcher maßgeblicher Einfluss wird in der Regel ab einem Stimmanteil von 20% vermutet.

Es kann allerdings durch das beteiligte Unternehmen sowohl nachgewiesen werden, dass trotz signifikanter Beteiligung ein solcher Einfluss nicht besteht, als auch, dass trotz geringerer Beteiligung signifikanter Einfluss ausgeübt werden kann.

Hier ein paar typische Kriterien, die auf eine maßgebliche Einflussnahme hindeuten:

Es gibt außerdem die Möglichkeit, dass eine Muttergesellschaft (also ein >50%-Eigentümer) dauerhaft erheblichen Einschränkungen bzgl. seiner Einflussnahme auf die Geschäfte einer Tochtergesellschaft ausgesetzt ist. In einem solchen Fall ist unter Umständen ebenfalls eine Konsolidierung nach der Equity Methode (anstelle einer Vollkonsolidierung) möglich.

Beispiele für Beteiligungen nach der Equity Methode sind z.B. der Ceconomy-Anteil an Fnac Darty (24,33%) oder auch der Freenet-Anteil an Sunrise Communications (24,56%). Bei Freenet hat man am Beispiel des Übernahmepokers rund um UPC auch deutlich erkennen können, dass das Unternehmen signifikanten Einfluss auf Sunrise ausübt.

Die Berücksichtigung einer “At Equity Beteiligung” geschieht bilanziell über eine eigene Position auf der Aktivseite der Bilanz namens “Nach der Equity Methode einbezogene Unternehmen” bzw. “Investment accounted for using the equity method” (oder so ähnlich).

Im Jahr bzw. zum Zeitpunkt des Erwerbs spiegelt die Höhe der Beteiligung den Kaufpreis für den Anteil wider. In den Folgejahren erfolgt eine regelmäßige Zuschreibung um den vereinnahmten und nicht ausgeschütteten Gewinnanteil bzw. ggf. eine Abschreibung auf den erworbenen Geschäfts- oder Firmenwert (Goodwill) oder die Auflösung stiller Reserven.

In der GuV werden jeweils der Anteil am Nachsteuergewinn sowie die ertragsteuerrelevanten Bewertungseffekte berücksichtigt. Die Kapitalflussrechnung zeigt ausschließlich die zugeflossenen Dividenden.

Die Berücksichtigung der Effekte erfolgt außerdem in der Regel mit einem Quartal Verzögerung. Zum Beispiel berücksichtigt Ceconomy den Fnac Darty-Anteil am Nettogewinn des 2. Halbjahres (endet am 31.12.) immer im eigenen 2. Quartal (endet am 31.3.).

Option #3: Finanzbeteiligung

Die dritte Option der Berücksichtigung von Beteiligungen im Jahresabschluss ist die Darstellung als reine Finanzbeteiligung. Diese kommt vor allem dann zur Anwendung, wenn es um kleine Beteiligungen ohne die Ausübung von Kontrolle und ggf. auch strategische Rationale geht.

Wie auch bei der Equity Methode wird bei Finanzbeteiligungen zwischen Erst- und Folgebewertung unterschieden.

Aus der Erstbewertung ergibt sich gemäß IFRS 9 ein einmaliger aufwandwirksamer Effekt im sonstigen Finanzergebnis. Der Betrag setzt sich zusammen aus der Differenz des gezahlten Kaufpreises für die Beteiligung (inkl. Anschaffungsnebenkosten) und dem Börsenkurs zum Closing Date.

Die Folgebilanzierung erfolgt zum beizulegenden Zeitwert (Aktienkurs zum Stichtag) direkt ins Eigenkapital (sonstiges Ergebnis), also mit anderen Worten an der Gewinn- und Verlustrechnung vorbei.

Zugeflossene Dividenden sowie Veräußerungsgewinne werden sowohl im Finanzergebnis der GuV als auch in der Kapitalflussrechnung als Cash Flow aus Investitionstätigkeit berücksichtigt.

Fazit

Es gibt drei verschiedene Möglichkeiten für die Berücksichtigung von Beteiligungen im Konzern- bzw. Jahresabschluss: Die Vollkonsolidierung, die Anwendung der Equity-Methode und das Führen als Finanzbeteiligung.

Welche der Methoden in der Praxis zum Einsatz kommt hängt vor allem vom Eigentumsanteil ab. Eine Beteiligung >50% wird in der Regel voll konsolidiert, eine Beteiligung zwischen 20 und 50% per Equity Methode berücksichtigt und eine kleinere Beteiligung wie eine Finanzanlage behandelt.