Enterprise Value (EV) oder auch Total Enterprise Value (TEV): Maß für den Gesamtwert der operativen Assets eines Unternehmens, d.h. die Summe aus Eigenkapital und Nettofinanzschulden.

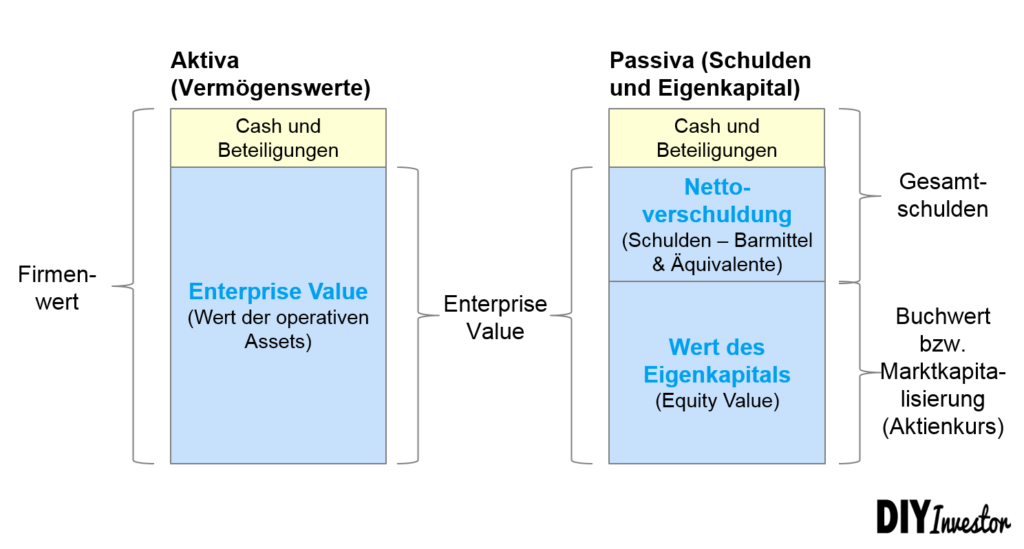

Es ist wichtig, zwischen dem gesamten Wert eines Unternehmens (dem Firmenwert) und dem Enterprise Value zu unterscheiden. Wie aus der nachfolgenden Abbildung ersichtlich wird, sind Barmittelbestände sowie Investments und Beteiligungen an anderen Unternehmen nicht Bestandteil des Enterprise Value, wohl aber des Unternehmenswertes.

Der aktuelle Enterprise Value berechnet sich aus der Marktkapitalisierung zuzüglich Schulden, Minderheitsbeteiligungen und Vorzugsaktien abzüglich der liquiden Mittel und Beteiligungen:

EV = Marktwert der Stammaktien + Marktwert des Vorzugskapitals + Marktwert der zinstragenden Schulden + Minderheitsanteile – Barmittel und Investments/Beteiligungen

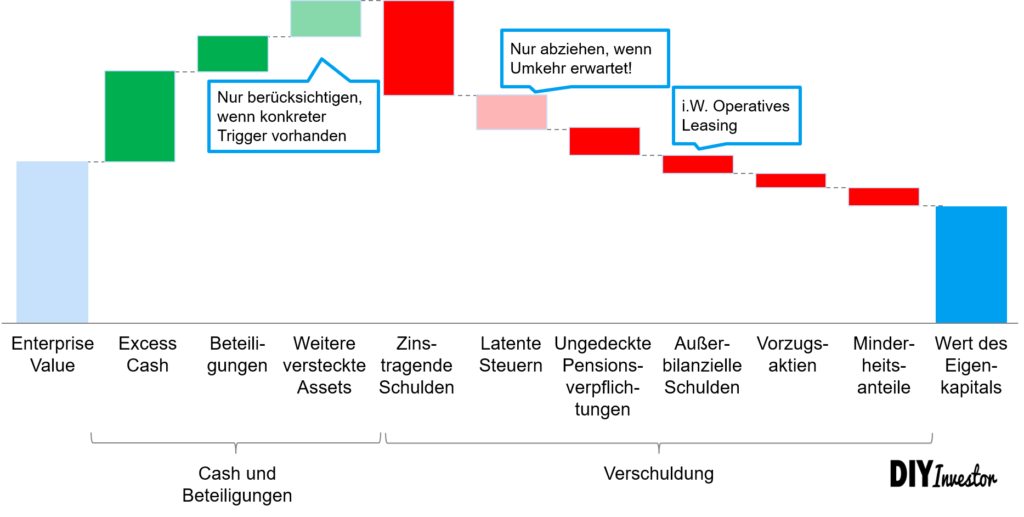

Im Rahmen der Unternehmensbewertung wird oft zunächst der intrinsische Wert bzw. der Enterprise Value (EV) mittels eines entsprechenden Bewertungsverfahrens bestimmt und anschließend daraus der Wert des Eigenkapitals bzw. der Aktienkurs abgeleitet. Dies geschieht, indem Barmittelbestände und Beteiligungen zum Enterprise Value hinzuaddiert und zinstragende Schulden und andere Verbindlichkeiten (z.B. Pensionsverpflichtungen, Minderheitsanteile etc.) vom EV abgezogen werden:

Auf diese Weise wird aus dem Enterprise Value eine mit dem aktuellen Aktienkurs vergleichbare Größe ermittelt.

Die Betrachtung der gesamten operativen Assets bzw. des EV bringt im Vergleich zur direkten Betrachtung des Equity Value (Wert des Eigenkapitals) einige Vorteile mit sich. Unter anderem wird der Einfluss der Kapitalstruktur auf den Gewinn je Aktie durch die gesamtheitliche Betrachtung direkt mit berücksichtigt.

Verwandte Begriffe

- Nettofinanzschulden

- Cash & Äquivalente

Mehr zum Thema Enterprise Value

- Value Investing Basics: Das 1×1 der Bewertungsverfahren

- Der DIY Blueprint für die Unternehmensbewertung

- Vom Firmenwert (Enterprise Value) zum fairen Wert je Aktie