Dies ist Teil 2 meiner Artikelreihe zu den verschiedenen Anlageklassen: Bargeld, Sparbuch und Ähnliches.

Das Sparbuch ist wohl die historisch am weitesten verbreitete Form der Geldanlage in Deutschland. Ich kann mich noch erinnern, dass meine Mutter damals immer einmal im Jahr zur Bank gegangen ist, um auf allen Sparbüchern der Familienmitglieder die Zinsen gutschreiben zu lassen. Es handelte sich tatsächlich um kleine Büchlein, die immer in einer besonderen Schublade aufbewahrt wurden. Das war natürlich alles vor dem Internet und vor dem Aufkommen der Geldmarkt- und Onlinekonten.

Eigentlich ist es aber egal, ob es sich um Bargeld auf dem Girokonto, um ein Sparbuch, ein Geldmarktkonto oder ein Online-Zinskonto handelt. Alle diese Anlageformen lassen sich durch die gleichen Faktoren charakterisieren:

- eine sehr geringe Rendite, höchstwahrscheinlich unter oder nahe der Inflationsrate

- ein sehr geringes Risiko

Die Rendite für Sparbücher und Geldmarktkonten liegt unter der Inflationsrate

Die Tatsache, dass die Rendite vermutlich unter der Inflationsrate liegt, bedeutet eigentlich nichts anderes, als dass wir real Geld verlieren, wenn wir es auf dem Sparbuch liegen lassen. Nachdem der Leitzins der EZB neuerdings fast 0% erreicht hat, sind auch die Sparzinsen der Banken deutlich nach unten gegangen. Das heißt auf den meisten Tagesgeldkonten bekommen wir nur noch 0,5 bis 1% Zinsen.

Nehmen wir einmal an, der Zinssatz auf dem Sparbuch ist zurzeit 1%. Wenn wir nun 10.000 EUR zu 1% Zinsen aufs Sparbuch legen und sagen wir mal 30 Jahre dort liegen lassen, dann werden daraus gerade einmal 13.478 EUR:

10.000 EUR x (1 + 0,01)30 = 13.478 EUR

Bei 3% Zinsen wären es immerhin 24.273 EUR:

10.000 EUR x (1 + 0,03)30 = 24.273 EUR

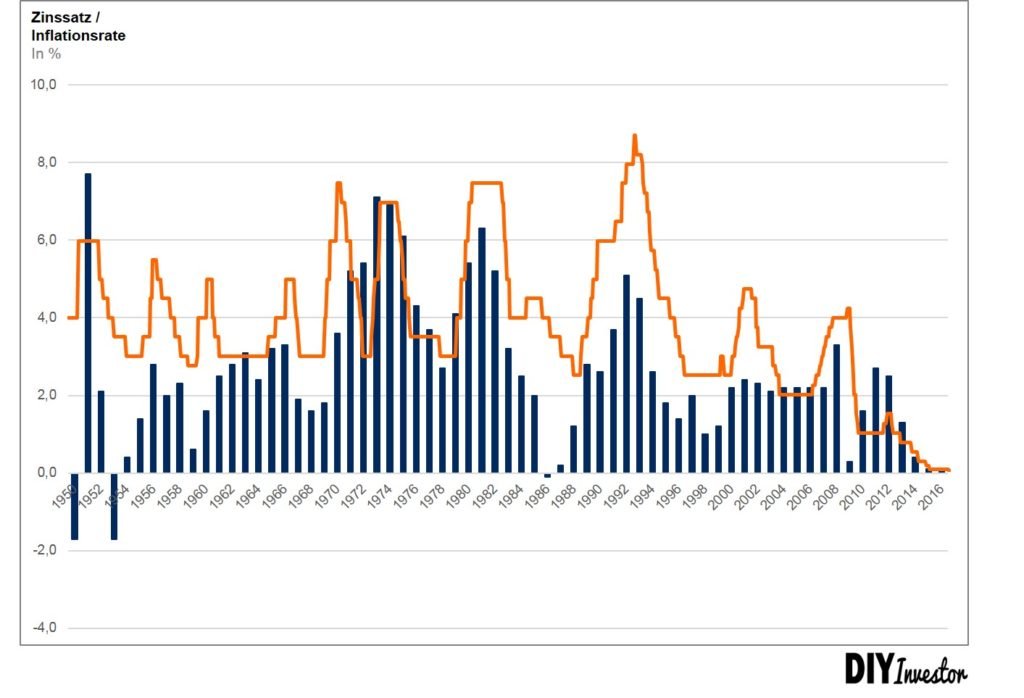

Wie wir uns die Grafik unten anschauen, die die Entwicklung der (Leit-)Zinsen und der Inflation seit 1950 zeigt, dann fallen uns zwei Dinge auf:

- Die Zinsen sind in 2009 zum ersten Mal überhaupt unter 2,0% gefallen und seitdem bis auf fast 0% gesunken

- Es gibt historisch einen klaren Zusammenhang zwischen der Inflationsrate und dem Zinssatz, auch wenn dieser zurzeit nicht zu gelten scheint

Quelle: Deutsche Bundesbank (www.bundesbank.de), Statistisches Bundesamt (www.destatis.de)

Die echte Inflation ist höher als die veröffentlichten Zahlen

Zur Inflationsrate müssen wir noch wissen, dass es sich dabei um eine recht mechanisch berechnete Größe handelt, der ein repräsentativer Warenkorb zu Grunde liegt, der ca. alle 5 Jahre angepasst wird. Das heißt das Statistische Bundesamt schaut sich einen durchschnittlichen Bürger an und was dieser im Monat so einkauft (so viel Brot, Fleisch, Kleidung, Benzin etc.). Für diese Einkäufe werden dann Monat für Monat die Preise verglichen, um zu sehen, wie sich diese verändern. In der Regel verteuern sich die Dinge über Zeit. Dann sprechen wir von Inflation. Im langfristigen Durchschnitt sollte die berechnete Inflation bei ca. 2% pro Jahr liegen.

Aufgrund der Berechnungsmethode der Inflationsrate können wir allerdings vermuten, dass die wirkliche Inflation sogar noch ca. 1-2% höher liegt, z.B. weil der Warenkorb nur alle paar Jahre aktualisiert wird.

Wenn wir also auf die berechnete Inflationsrate in unserer Grafik noch 1-2% hinzuaddieren, dann stellen wir fest, dass Inflation und Zinssatz über lange Zeiträume sehr nah beieinander liegen. Inzwischen liegen die Zinsen vermutlich unter der Inflation.

Aufs Tagesgeldkonto sollte nur unsere Rücklage für Notfälle

Das heißt, wenn wir unser Erspartes auf einem Tagesgeldkonto liegen lassen, dann verlieren wir über Zeit Geld bzw. Kaufkraft. Alles in allem keine besonders attraktive Anlage. Wir sollten daher normalerweise nur unsere Rücklage für Notfälle, also z.B. 3 Monatsgehälter, in bar oder auf dem Tagesgeldkonto vorhalten und alles andere in bessere Anlageformen, z.B. Aktien investieren.

Weitere Teile dieser Artikelreihe

Hier die Übersicht über die einzelnen Anlageklassen bzw. weiteren Teile dieser Artikelreihe:

- Bargeld, Sparbuch und Ähnliches (Cash)

- Versicherungen

- Aktien (Equities)

- Festverzinsliche Wertpapiere (Fixed Income)

- Immobilien (Real Estate)

- Rohstoffe

- Andere alternative Investments

- Private Equity / Hedge Funds

- Solaranlagen und Windkraftanlagen

- Anteile an anderen “realen” Assets, wie z.B. Schiffen, Wasserkraftwerken oder Ackerland

- Unternehmensbeteiligungen, z.B. an Start-Ups

- Genossenschaftsanteile

- Peer-to-Peer Lending (Fremdkapital verleihen bzw. Kredite vergeben)

Schreibe einen Kommentar