Einer meiner letzten Artikel bzw. Buch Reviews handelte vom neuen Buch von Ray Dalio mit dem Namen Prinzipien des Erfolgs. Auch wenn Ray Dalio in diesem Buch zum ersten Mal wesentliche Details zu seinen Prinzipien verrät, ist es nicht das erste Mal, dass er als Wissensvermittler in Erscheinung tritt. Bereits vor ein paar Jahren (ich glaube in 2013) veröffentlichte Dalio auf Youtube und auf einer eigens dafür eingerichteten Webseite ein 30-minütiges Video, in welchem die Funktionsweise der Wirtschaft erklärt wird (“How the Economic Machine works” bzw. wie die “Wirtschaftsmaschine funktioniert”). Inzwischen wurde das Video unter anderem auch ins Deutsche übersetzt und millionenfach angeklickt. Seine unkonventionelle Erklärung der Wirtschaft hat für Ray Dalio während der letzten 30 Jahre sehr gut funktioniert und ihm unter anderem geholfen, die Finanzkrise in 2008 vorherzusagen.

Ich weiß nicht mehr genau, auf welche Weise ich von dem Video erfahren habe, ich glaube aus irgendeinem Investment Podcast. Ich nehme jedenfalls an, dass es sich hierbei um die beste im Internet verfügbare verständliche Erklärung der Funktionsweise unserer Wirtschaft handelt. Aus diesem Grund verlinke ich das Video von Ray Dalio einmal hier und habe außerdem ein deutsches Transkript (bzw. eine etwas freiere Mitschrift) zum Nachlesen erstellt.

Viel Spaß dabei.

Ray Dalio: Wirtschaft 1×1

Die Wirtschaft funktioniert laut Ray Dalio eigentlich wie eine einfache Maschine, die aber viele Menschen nicht verstehen bzw. falsch verstehen (deshalb auch Wirtschaftsmaschine bzw. Economic Machine). Aus diesem Grund ist es schon zu vielen unnötigen wirtschaftlichen Problemen und Nöten gekommen.

Obwohl die Wirtschaft komplex erscheint, funktioniert sie eigentlich auf eine einfache mechanische Weise. Sie besteht aus ein paar einfachen Teilen und vielen einfachen Transaktionen, die sich ständig und konstant wiederholen.

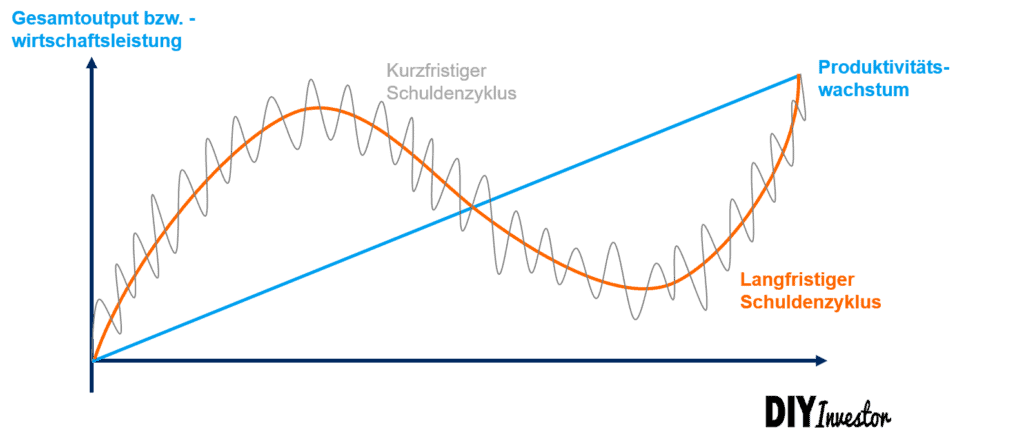

Diese Transaktionen sind vor allem von den Menschen angetrieben und schaffen drei Hauptkräfte für die Wirtschaft:

- das Produktivitätswachstum

- den kurzfristige Schuldenzyklus

- den langfristige Schuldenzyklus

Quelle: In Anlehnung an Ray Dalio

Wir schauen uns diese drei Kräfte später an… und wie sie übereinander gelegt einen guten Leitfaden für die Verfolgung von Konjunkturbewegungen ergeben.

Starten wir aber erstmal mit etwas Grundsätzlichem: den Transaktionen.

Transaktionen

Transaktionen sind für Ray Dalio die wesentliche Triebkraft der Wirtschaftsmaschine.

Eine Wirtschaft ist einfach die Summe der Transaktionen, aus denen sie besteht.

Eine Transaktion an sich ist sehr simpel. Jedes Mal, wenn wir etwas kaufen, kreieren wir eine Transaktion: Jede Transaktion besteht aus einem Käufer, der für Geld oder Kredit bei einem Verkäufer Waren, Dienstleistungen oder finanzielle Vermögenswerte erwirbt.

Kredite werden dabei wie Geldausgaben behandelt. Indem wir die Kredite mit den Bargeldausgaben summieren, kommen wir auf die Gesamtausgaben. Diese Gesamtausgaben trieben die Wirtschaft an.

Wenn wir die Ausgaben durch die verkaufte Menge teilen, erhalten wir den Preis.

Solch eine Transaktion ist der wesentliche Baustein der Wirtschaftsmaschine.

Alle Konjunkturzyklen und Kräfte in einer Wirtschaft werden durch Transaktionen angetrieben. Wenn wir also Transaktionen verstehen, können wir auch die gesamte Wirtschaft verstehen.

Ein Markt setzt sich nun aus allen Transaktionen zusammen, die für ein bestimmtes Gut zwischen Käufern und Verkäufern abgewickelt werden. Es gibt also zum Beispiel einen (Weizen-) Markt, einen Automarkt, einen Markt für Smartphones, einen Aktienmarkt (die Börse) und Tausende weiterer Märkte.

Die Gesamtwirtschaft besteht nun aus allen Transaktionen in allen ihren Märkten. Wenn wir den Gesamtkonsum addieren und die gesamte Verkaufsmenge in allen Märkten kennen, haben wir im Grunde alles, was wir wissen müssen, um die Wirtschaft zu verstehen.

Transaktionen werden natürlich nicht nur von Privatpersonen/Menschen, sondern vor allem auch von Unternehmen, Banken und Regierungen getätigt.

Sie alle tauschen Geld und Kredit gegen Waren, Dienstleistungen und finanzielle Vermögenswerte.

Der größte Käufer und Verkäufer ist die Regierung, die aus zwei wichtigen Teilen besteht:

- der Zentralregierung, die Steuern erhebt und Geld ausgibt bzw. investiert

- der Zentralbank, die sich von anderen Käufern und Verkäufern unterscheidet, weil sie durch die Beeinflussung der Zinssätze und das Drucken neuen Geldes die Geldmenge und den Kredit in der Wirtschaft kontrollieren bzw. beeinflussen kann

Aus diesen Gründen ist die Zentralbank im Grunde genommen der wichtigste Akteur, wenn es um die Schuldenzyklen geht (also den Fluss des Kredits).

Kredite: Der wesentliche Treiber der Wirtschaft

Auf die Kredite sollten wir ein ganz besonderes Augenmerk legen. Der Kredit ist nämlich der wichtigste Teil der Wirtschaft und wahrscheinlich der am wenigsten verstandene. Er ist der wichtigste Teil, weil er den Großteil ausmacht und der volatilste ist. So wie Käufer und Verkäufer auf dem Markt Transaktionen tätigen, tun es auch Kreditgeber und Kreditnehmer.

Kreditgeber wollen in der Regel ihr Geld mithilfe der Zinsen in noch mehr Geld verwandeln. Kreditnehmer wollen etwas kaufen, das sie sich ohne Kredit nicht ohne Weiteres leisten können, z.B. ein Haus oder ein Auto. Oder aber sie wollen in die Gründung eines Unternehmens investieren.

Ein Kredit kann also sowohl Kreditgebern als auch Kreditnehmern helfen, das zu bekommen, was sie wollen.

Die Kreditnehmer geben ein Versprechen ab, den geliehenen Betrag inklusive Zinsen zurückzuzahlen. Glaubt der Kreditgeber diesem Versprechen, dann wird Kredit geschaffen.

Wenn die Zinssätze hoch sind, werden weniger Kredite aufgenommen, weil es teurer ist. Wenn die Zinssätze niedrig sind, dann steigt die Kreditaufnahme, weil es billiger ist.

Im gleichen Atemzug mit der Gewährung eines Kredits entstehen übrigens auch Schulden. Schulden stellen für den Kreditgeber einen Vermögenswert für den Kreditnehmer eine Verbindlichkeit dar.

In der Zukunft, wenn der Darlehensnehmer das Darlehen zuzüglich Zinsen zurückzahlt, verschwinden sowohl Vermögenswert als auch Verbindlichkeit und die Transaktion wird abgewickelt.

Warum ist Kredit aber so wichtig für das Verständnis der Funktionsweise unserer Wirtschaft?

Ganz einfach: Wenn ein Kreditnehmer einen Kredit erhält, kann er seine Ausgaben erhöhen. Und diese erhöhten Ausgaben treiben die Wirtschaft an.

Dies liegt daran, dass die Ausgaben der einen Person das Einkommen einer anderen Person sind. Jeder Euro, den wir ausgeben, wird nämlich von jemand anderem verdient und umgekehrt. Wenn wir also mehr ausgeben, verdient jemand anderes mehr.

Und wenn jemand sein Einkommen erhöht, dann sind die Kreditgeber in der Regel sogar bereit, einen höheren Kredit zu gewähren (denn die Kreditwürdigkeit steigt ja mit dem Einkommen, weil eine höhere Summe für die Rückzahlung zur Verfügung steht).

Die Fähigkeit zur Rückzahlung steigt, je höher das Verhältnis aus Einkommen zu Schulden ist… und wenn es zusätzliche Sicherheiten bzw. Vermögenswerte gibt, die im Zweifelsfall zur Tilgung der Schuld verkauft werden können.

So führt also ein erhöhtes Einkommen zu einer höheren Kreditaufnahme und zu höheren Ausgaben, was wiederum zu erhöhten Einkommen anderer Personen führt und so weiter.

Dieses sich selbst verstärkende Muster führt zu wirtschaftlichem Wachstum und erklärt, warum wir Zyklen haben.

Produktivitätswachstum: Der langfristige Trend

Im Rahmen einer Transaktion müssen wir immer etwas geben, um etwas anderes zu bekommen. Und wie viel wir bekommen, das hängt davon ab, wie viel wir produzieren (oder z.B. wie viel Zeit wir investieren).

Mit der Zeit lernen wir dazu und das angesammelte Wissen erhöht unseren Lebensstandard. Das nennen wir dann Produktivitätswachstum.

Diejenigen, die innovativ sind und mehr arbeiten, erhöhen ihre Produktivität und ihren Lebensstandard schneller als diejenigen, die zufrieden und faul sind.

Langfristig ist die Steigerung der Produktivität das Wichtigste. Kurzfristig ist aber der Kredit viel relevanter.

Dies ist darauf zurückzuführen, dass die Produktivität erstens recht langsam wächst und zweitens nicht so stark schwankt. Daher ist sie eigentlich kein großer Treiber für kurzfristige wirtschaftliche Schwankungen.

Diese Schwankungen entstehen also nur, weil es uns mithilfe von Kredit möglich ist, heute mehr zu konsumieren, als wir produzieren (und später dann umgekehrt).

Schuldenzyklen: Die Schwankungen um den langfristigen Trend herum

Schuldenschwünge treten in zwei großen Zyklen auf. Der eine dauert etwa fünf bis acht Jahre (kurzfristiger Schuldenzyklus), der andere dauert etwa 75 bis 100 Jahre (langfristiger Schuldenzyklus). Ray Dalio hat für seine Analyse die gesamte Historie der Märkte seit den 1920er Jahren analysiert.

Während die meisten Menschen die Schwankungen zwar spüren, nehmen sie sie normalerweise nicht als Zyklen wahr, denn sie erleben sie zu hautnah, Tag für Tag, Woche für Woche.

Im Folgenden schauen wir uns die drei großen Kräfte an und wie ihre Wechselbeziehung unsere Erfahrungen bestimmt. Wie gesagt entstehen Schwingungen um die Produktivitätslinie herum nicht als Folge von viel Innovation oder harter Arbeit. Sie sind in erster Linie auf das hohe Kreditangebot zurückzuführen.

Der kurzfristige Schuldenzyklus

Stellen wir uns zunächst eine Wirtschaft ohne Kredit vor.

In dieser Wirtschaft können wir unsere Ausgaben nur erhöhen, wenn wir unser Einkommen erhöhen. Dies erfordert eine erhöhte Produktivität und mehr Arbeit. Die Steigerung der Produktivität ist der einzige Weg zum Wachstum. Da unsere Ausgaben ja immer die Einnahmen eines anderen sind, wächst die Wirtschaft jedes Mal, wenn wir oder jemand anderes produktiver werden.

Hieraus entsteht dann eine Steigerung analog der Produktivitätswachstumslinie.

Aber da wir die Möglichkeit haben, Kredite aufnehmen, haben wir Zyklen.

Dies ist nicht auf Gesetze oder Vorschriften zurückzuführen, sondern auf die menschliche Natur und die Art und Weise, wie Kredite funktionieren.

Bei Kreditaufnahme sollten wir einfach an die Möglichkeit denken, Ausgaben zeitlich nach vorne zu verlagern. Um etwas zu kaufen, das wir uns nicht leisten können, müssen wir mehr ausgeben als wir verdienen. In der Zukunft ist es dann irgendwann umgekehrt: Dann dürfen wir nur weniger ausgeben, weil wir ja den Kredit zurückzahlen müssen. Auf diese Weise entstehen dann zunächst kurzfristige Zyklen.

Das Verständnis der Kredite ist wichtig, weil eine Kreditaufnahme eine mechanische, vorhersehbare Reihe von Ereignissen in Gang setzt, die in Zukunft passieren werden. Dies unterscheidet den Kredit vom Bargeld.

Und tatsächlich ist das meiste, was wir Geld nennen, eigentlich Kredit.

In einer Wirtschaft ohne Kredit besteht die einzige Möglichkeit unsere Ausgaben zu erhöhen darin, mehr zu produzieren. In einer Wirtschaft mit Kredit allerdings können wir unsere Ausgaben zusätzlich durch die Aufnahme eines Kredits erhöhen. Infolgedessen hat eine Wirtschaft mit Krediten höhere Ausgaben und lässt die Einkommen kurzfristig schneller steigen als die Produktivitätslinie. Auf lange Sicht allerdings nicht.

Kredit ist also nicht per sé etwas Schlechtes. Er verursacht nur Zyklen.

Wenn wir z.B. auf Kredit einen Traktor kaufen und dieser Traktor es uns erlaubt, mehr Getreide zu ernten und deshalb mehr Geld zu verdienen, dann können wir unsere Schulden einfach zurückzahlen und unseren Lebensstandard verbessern.

Wenn wir allerdings Geld leihen, um einen großen Fernseher zu kaufen (der ja kein zusätzliches Einkommen für uns erzeugt, um die Schuld zurückzuzahlen), dann ist das nicht unbedingt hilfreich.

Nehmen wir an, wir verdienen 100.000 EUR pro Jahr und haben keine Schulden. Wir sind kreditwürdig genug, um 10.000 EUR zusätzlich zu leihen, sagen wir auf einer Kreditkarte. Wir können also 110.000 EUR ausgeben, obwohl wir nur 100.000 EUR verdienen. Da unsere Ausgaben das Einkommen eines anderen sind, verdient jemand anders 110.000 EUR. Diese Person kann sich dann wiederum 11.000 EUR leihen und insgesamt 121.000 EUR ausgeben. Uns so weiter… wir beginnen zu sehen, wie dieser Prozess in einem sich selbst verstärkenden Muster funktioniert.

Mit zunehmender wirtschaftlicher Aktivität sehen wir also eine Expansion, die die erste Phase des kurzfristigen Schuldenzyklus darstellt. Die Ausgaben steigen weiter und die Preise beginnen zu steigen, weil der Anstieg der Ausgaben von Krediten getragen wird, die sofort aus dem Nichts geschaffen werden können. Wenn Ausgaben und Einkommen schneller wachsen als die Warenproduktion (kurzfristig ist die Produktivtät ja relativ konstant), dann steigen die Preise, was zu Inflation führt.

Weil die Zentralbank keine zu hohe Inflation möchte (bringt nur Probleme mit sich, siehe Weimarer Republik), beginnt sie die Zinsen zu erhöhen, wenn die Preise zu stark steigen. Bei höheren Zinssätzen können sich dann weniger Menschen Geld leihen und auch die Kosten bereits bestehender Schulden steigen an.

Da die Menschen nun höhere Zinsen auf ihre Kredite zahlen müssen, können sie weniger ausgeben. Die Wirtschaft kühlt sich wieder etwas ab, weil die Ausgaben zurückgehen.

Und wenn die Menschen weniger ausgeben, dann sinken bei gleichbleibender Produktion die Preise. Wir sprechen hier von Deflation bzw. Rezession. Wenn die Rezession zu stark wird und die Inflation kein Problem mehr darstellt, wird die Zentralbank die Zinsen wieder senken, damit die Wirtschaft wieder anzieht. Mit niedrigen Zinssätzen werden die Schuldenrückzahlungen reduziert, Kreditvergabe und Ausgaben nehmen wieder zu und wir sehen eine weitere Expansion.

Das ist die Wirtschaftsmaschine bzw. Economic Machine.

In den kurzfristigen Schuldenzyklen sind die Ausgaben nur durch die Bereitschaft von Kreditgebern und Kreditnehmern eingeschränkt, Kredite zu gewähren und zu erhalten. Wenn Kredit leicht verfügbar ist, gibt es eine wirtschaftliche Expansion. Wenn Kredite nicht leicht verfügbar sind, gibt es eine Kontraktion bzw. Rezession.

Dieser kurzfristige Zyklus wird in erster Linie von der Zentralbank gesteuert.

Der langfristige Schuldenzyklus

Der kurzfristige Schuldenzyklus dauert in der Regel fünf bis acht Jahre und tritt seit Jahrzehnten immer wieder auf.

Das liegt daran, dass wir Menschen uns regelmäßig überschätzen. Wir trauen uns zu, höhere Beträge zurückzuzahlen, als wir eigentlich können und nehmen deshalb auch höhere Kredite auf.

Aus diesem Grund steigen die Schulden über lange Zeiträume schneller an als die Einkommen. Dies verursacht dann den langfristigen Schuldenzyklus.

Warum bekommen die Menschen aber trotz steigender Verschuldung immer weitere Kredite?

Ganz einfach: Weil jeder denkt, dass die Dinge gut laufen. Wir alle haben kein gutes Langzeitgedächtnis und sehen nur die kurzfristige Historie:

- gestiegene Einkommen

- boomende Aktienmärkte

- immer weiter steigende Immobilienpreise

- etc.

Es lohnt sich aktuell, Güter, Dienstleistungen und finanzielle Vermögenswerte mit geliehenem Geld zu kaufen. Wenn wir allerdings zu viel auf Pump kaufen (vor allem reine Konsumgüter und bereits überteuerte Vermögenswerte), dann beginnt sich eine Blase zu entwickeln.

Doch obwohl die Schulden stark angestiegen sind, sind die Einkommen bis hierher aber fast genauso schnell gewachsen.

Hier kommt nun das Verhältnis von Schulden zu Einkommen, die so genannte Schuldenlast, ins Spiel. Solange die Einkommen weiter steigen, bleibt die Schuldenlast überschaubar, gleichzeitig steigt der Wert der Vermögenswerte. Es wird also weiter mit geliehenem Geld in überteuerte Vermögenswerte investiert.

Offensichtlich kann dieser Zyklus aber nicht immer so weitergehen… tut er auch nicht.

Erreichen des Peak und anschließende Entschuldung

Im Laufe der Jahrzehnte nehmen die Schulden nämlich immer mehr zu, was zu immer größeren Schuldenrückzahlungen führt.

Irgendwann beginnen die Schuldenrückzahlungen dann schneller zu wachsen als die Einkommen, was uns dazu zwingt, unsere Ausgaben zu kürzen. Dies ist laut Ray Dalio der Zeitpunkt, an dem eine aufziehende Finanzkrise erkennbar wird und die Wirtschaftsmaschine ins Stottern gerät.

Und da die Ausgaben einer Person das Einkommen einer anderen Person sind, beginnen die Einkommen zu sinken, was die Menschen weniger kreditwürdig macht und die Kreditaufnahme zurückgehen lässt.

Die Schuldenrückzahlungen steigen weiter an, wodurch die Ausgaben weiter fallen. Der Zyklus kehrt sich um. Die Schuldenlast ist einfach zu groß geworden.

Jetzt beginnt die Wirtschaft zu entschulden. Bei einer Entschuldung senken die Menschen ihre Ausgaben, die Einkommen sinken, die Kredite verschwinden, die Vermögenswerte sinken, Banken geraten unter Druck, der Aktienmarkt stürzt ab, soziale Spannungen nehmen zu und so weiter.

Weil sie irgendwann nicht mehr umschulden können, müssen die Kreditnehmer ab irgendeinem Punkt ihre Vermögenswerte verkaufen. Der Markt wird also auf einmal mit Vermögenswerten überschwemmt.

Geringere Ausgaben, geringere Einkommen, geringerer Wohlstand, weniger Kredite. Dies alles ähnelt grundsätzlich einer normalen Rezession (im kurzfristigen Zyklus). Der Unterschied besteht aber nun darin, dass die Zinssätze nicht weiter gesenkt werden können.

In einer Rezession wirkt sich eine Senkung der Zinssätze positiv auf die Kreditaufnahme aus. Während eines Schuldenabbaus (Deleveraging) funktioniert das jedoch nicht, weil die Zinssätze bereits fast bei null Prozent angekommen sind.

Kreditgeber erkennen, dass die Schuldenlast der Kreditnehmer zu groß geworden sind, um jemals vollständig zurückgezahlt zu werden.

Die Schuldenlast muss also über andere Wege als eine Zinssenkung zurückgefahren werden. Hierfür gibt es laut Ray Dalio vier Möglichkeiten:

- Reduzierung der Ausgaben (Einzelpersonen, Unternehmen und Regierungen)

- Umstrukturierung bzw. Ausfälle und damit Reduktion der Schulden

- Umverteilung von Reichtum

- Drucken von neuem Geld durch die Zentralbank

Diese vier Möglichkeiten wurden bei praktisch jedem Deleveraging in der modernen Geschichte genutzt.

Ausgaben senken

Normalerweise werden die Ausgaben zuerst gekürzt. Das passiert in der Regel automatisch, da Menschen, Unternehmen und sogar Regierungen ihre Schulden begleichen wollen. Dies wird oft als Sparpolitik bezeichnet.

Wenn Kreditnehmer also aufhören, neue Schulden aufzunehmen und alte Schulden weiterhin begleichen, könnten wir eigentlich erwarten, dass die Schuldenlast abnimmt.

Aber das Gegenteil ist der Fall.

Die Kürzung der Ausgaben führt nämlich im Umkehrschluss zu sinkenden Einnahmen (die Ausgaben des einen sind die Einnahmen des anderen). Und im Deleveraging sinken die Einnahmen typischerweise schneller als die Schulden zurückgezahlt werden können.

Schulden reduzieren

Irgendwann ist es dann soweit: Die ersten Kredite fallen aus und es muss umgeschuldet bzw. entschuldet werden.

Viele Kreditnehmer sind dann nicht mehr in der Lage, ihre Kredite zurückzuzahlen. Die Schulden müssen also umstrukturiert werden. Das kann über drei Wege geschehen (die typischerweise auch in Kombination auftreten):

- Es werden Teile der Schulden erlassen

- Es wird ein längerer Rückzahlungszeitraum vereinbart

- Der Zinssatz des Darlehens wird reduziert um die Kreditrate zu senken

In dieser Situation sind die Kreditgeber bereits froh, wenigstens einen Teil ihres Geldes zurückzuerhalten.

Wie die Senkung der Ausgaben ist auch der Schuldenabbau sehr schmerzhaft und wirkt deflationär.

Als nächstes bekommt auch die Regierung ein Problem, weil die geringeren Einkommen zu sinkenden Steuereinnahmen bei gleichzeitig höheren Ausgaben führen (durch die gestiegenen Arbeitslosenzahlen und das Aufsetzen von Konjunkturprogrammen, um die Wirtschaft wieder anzukurbeln).

Am Ende dieses ganzen Prozesses steht ein erhöhtes Haushaltsdefizit.

Umverteilung: Vermögenssteuer

Um dieses Defizit zu finanzieren, muss die Regierung entweder die Steuern anheben oder sich mehr Geld leihen.

Bei stark fallenden Einkommen und hohen Arbeitslosenzahlen kann das Geld eigentlich nur von einer Bevölkerungsgruppe kommen: Den Reichen.

Die Regierung erhöht also die Steuern für die Reichen und sorgt so für eine Umverteilung der Vermögen von Reich zu Arm.

Wenn eine solche Depression anhält, können soziale Unruhen entstehen. Es kann außerdem zu politischen Verwerfungen führen, die manchmal extrem sein können.

Neues Geld drucken: Die Zentralbank

Nachdem die Zentralbank die Zinssätze bereits auf Null gesenkt hat, ist sie nun gezwungen, neues Geld zu drucken.

Im Gegensatz zu Ausgabenkürzungen, Schuldenabbau und Umverteilung von Reichtum ist das Drucken von Geld inflationär und wirkt stimulierend auf die Wirtschaft.

Praktisch kauft die Zentralbank nun in Massen Finanzwerte und Staatsanleihen auf und bringt so wieder Geld in den Wirtschaftskreislauf.

Der Kauf von finanziellen Vermögenswerten mit diesem Geld hilft dabei, die Vermögenswerte zu stabilisieren, hilft allerdings nur denjenigen, die noch finanzielle Vermögenswerte besitzen.

Wir haben hier also ein Dilemma:

- Die Zentralbank kann zwar Geld drucken, aber damit nur finanzielle Vermögenswerte kaufen

- Die Zentralregierung dagegen kann Waren und Dienstleistungen kaufen und Geld in die Hände der Menschen geben, sie kann aber kein Geld drucken

Das funktioniert folgendermaßen: Durch den Kauf von Staatsanleihen leiht die Zentralbank der Regierung im Wesentlichen Geld, womit diese über ihre Konjunkturprogramme und Arbeitslosenunterstützung die Ausgaben für Güter und Dienstleistungen erhöhen kann.

Dies erhöht zwar neben den Einkommen der Menschen auch die Schulden des Staates, verringert jedoch die gesamte Schuldenlast der Wirtschaft.

Die politischen Entscheidungsträger müssen also die vier Möglichkeiten zur Senkung der Schuldenlast gründlich gegeneinander abwägen.

Die deflationären Optionen müssen mit den inflationären Optionen ausgeglichen werden, um die Stabilität zu gewährleisten. Es kommt also auf das richtige Gleichgewicht zwischen Ausgabenkürzungen, Schuldenabbau, Transfer von Wohlstand und dem Drucken von Geld an. Wenn dieses Gleochgewicht gegeben ist, dann kann das zu einem “schönen” Deleveraging führen, wie Ray Dalio es nennt.

Bei einem “schönen” Schuldenabbau sinken die Schulden im Verhältnis zu den Einkommen und das reale Wirtschaftswachstum ist positiv. Auch die Inflation stellt kein Problem dar, weil damit nur das zurückgehende Kreditvolumen ausgeglichen wird.

Um die Dinge noch weiter zu verkomplizieren: Die Zentralbank muss sicherstellen, das die Einkommen schneller wachsen, als die Verschuldung.

Nehmen wir zum Beispiel an, dass ein Land, das eine Entschuldung durchläuft, ein Verhältnis von Verschuldung zu Einkommen von 100% hat (also Verschuldung = Einkommen).

Nehmen wir weiter an, dass der auf die Schulden zu zahlende Zinssatz bei 2% liegt (bei Nichtbedienung der Kredite würden die Schulden also jährlich um 2% anwachsen). Steigen die Einkommen gleichzeitig aber nur um 1%, dann wird sich das Land unmöglich entschulden können.

Es muss also genug Geld gedruckt werden, um die Rate des Einkommenswachstums über den Fremdkapitalzinssatz zu heben. Soweit so gut. Leider wird nur das Drucken von Geld leicht missbraucht. Der Schlüssel liegt darin, zu vermeiden, dass zu viel Geld gedruckt wird und eine inakzeptabel hohe Inflation entsteht (wie es z.B. Deutschland während des Schuldenabbaus in den 1920er Jahren getan hat).

Die politischen Entscheidungsträger müssen also “nur” das richtige Gleichgewicht finden.

Wenn die Einkommen dann wieder steigen, steigt auch die Kreditwürdigkeit der Kreditnehmer und die Kreditnehmer fangen wieder an, Geld zu verleihen.

Die Schulden beginnen endlich zu sinken, die Menschen können mehr ausgeben und schließlich beginnt die Wirtschaft wieder zu wachsen. Dieser Prozess dauert dann vielleicht ein Jahrzehnt oder länger (daher auch der Begriff “verlorenes Jahrzehnt”).

Natürlich ist die Wirtschaft in Wirklichkeit etwas komplizierter, als diese Vorlage vermuten lässt, aber wenn man den kurzfristigen Schuldenzyklus über den langfristigen Schuldenzyklus stellt und dann beide über die Produktivitätswachstumslinie legt, ergibt sich eine einigermaßen gute Vorlage um zu sehen, wo wir waren, wo wir jetzt sind und wohin wir wahrscheinlich gehen.

Zusammenfassung: Drei Faustregeln

Zusammenfassend gibt es drei Faustregeln, die wir aus dem Video von Ray Dalio zur Funktion der Wirtschaftsmaschine mitnehmen sollten (kommen nicht von mir, sondern werden auch im Video genannt):

- Wir sollten keine Schulden aufbauen, die schneller wachsen als unsere Einkommen, weil uns die Schuldenlast schließlich zerquetschen wird

- Wir sollten unser Einkommen nicht schneller steigern als die Produktivität, weil wir dadurch schließlich weniger wettbewerbsfähig werden

- Wir sollten alles tun, um unsere Produktivität zu steigern, weil das auf lange Sicht am wichtigsten ist

Alles in allem sollten die politischen Entscheidungsträger laut Ray Dalio diesen Zusammenhängen mehr Beachtung schenken, um mit solchen Problemen in Zukunft besser umgehen zu können.

Das Video von Ray Dalio auf Youtube und weitere Ressourcen

Ray Dalio: Wie die Wirtschaftsmaschine arbeitet

1 Gedanke zu „Ray Dalio: Wie die Wirtschaftsmaschine arbeitet“

Chapeau! Wirklich toller Beitrag 🙂

In einem Punkt bin ich momentan aber skeptisch, was die Schuldenzyklen betrifft.

“Schuldenschwünge treten in zwei großen Zyklen auf. Der eine dauert etwa fünf bis acht Jahre (kurzfristiger Schuldenzyklus), der andere dauert etwa 75 bis 100 Jahre (langfristiger Schuldenzyklus). Ray Dalio hat für seine Analyse die gesamte Historie der Märkte seit den 1920er Jahren analysiert.”

Wie genau stellt sich Ray Dalio es vor, in diesem Zeitraum einen langfristigen Schuldenzyklus zu identifizieren? Ich meine, nur weil er eine Beobachtungen gemacht hat, die genau einmal vorkam, kann man doch noch lange nicht auf eine Gesetzmäßigkeit schließen.. Da hätte er es ja mehrere Jahrhunderte analysieren müssen, um mit Sicherheit sagen zu können, dass das immer so (oder ähnlich) ist.

Viele Grüße vom Depotstudent 🙂