Vielleicht habt ihr von anderen Investoren schonmal Sätze gehört wie “Ich bin gerade zu 150% investiert” oder Ähnliches. Diese Aussage lässt auf die Nutzung eines Lombard- bzw. Wertpapierkredits – also die Nutzung von Fremdkapital – im Aktienportfolio schließen. Ein Lombardkredit bzw. Wertpapierkredit erlaubt im Wesentlichen den Kauf von Aktien mit geliehenem Geld und kann zu signifikant höheren Returns führen… auf der anderen Seite ist allerdings das Risiko auch um Einiges höher.

In diesem Artikel möchte ich einmal auf den Wertpapierkredit eingehen, die Funktionsweise beleuchten und die Unterschiede zu einem gewöhnlichen Konsumentenkredit oder Dispokredit darstellen.

Key Take Aways

- Warren Buffett rät von der Nutzung von Fremdkapital im Portfolio zwar ab, hat sich aber in der Vergangenheit selbst den positiven Hebeleffekt zu Nutze gemacht

- Beim Lombardkredit dienen unsere Wertpapiere als Sicherheit. Ca. 50-75% des Aktienportfolios können beliehen werden

- Wir können unseren Return damit ggf. stark hebeln, haben aber auch ein erhöhtes Risiko

- Wenn unsere Strategie nicht aufgeht und unser Portfolio an Wert verliert, müssen wir ggf. weiteres Geld einbringen und mehr Wertpapiere kaufen oder Teile unseres Portfolios zwangsweise liquidieren

- Ein Wertpapierkredit ist im Vergleich einfach zu erhalten. Oft wird keine Schufa benötigt. Der Zinssatz ist darüber hinaus oft recht günstig

- Beim Lombardkredit wird außerdem keine laufende Tilgung fällig. Erstmal zahlen wir nur Zinsen. Das passt besser zu den Cash Flow Charakteristika von Aktien als ein herkömmlicher Kredit

Vorab: Das sagt Warren Buffett zum Einsatz von Fremdkapital im Portfolio

Bevor ich aber in die Inhalte einsteige, aber noch ein paar Kommentare bzw. mahnende Worte vom Meister höchstselbst. Warren Buffett empfiehlt Privatinvestoren nämlich nicht unbedingt, das Portfolio mithilfe von geliehenem Geld zu hebeln. Eher im Gegenteil.

Auf CNBC sagte er:

It is crazy in my view to borrow money on securities. It’s insane to risk what you have and need for something you don’t really need. … You will not be way happier if you double your net worth.

Und auf Squawk Box:

My partner Charlie says there is only three ways a smart person can go broke: liquor, ladies and leverage. Now the truth is — the first two he just added because they started with L — it’s leverage.

In seinem Aktionärsbrief von 2017 geht er auf das Thema auch in schriftlicher Form etwas detaillierter ein und nutzt die Aktie von Berkshire Hathaway als Beispiel. In den letzten 5 Jahrzehnten ist die Berkshire Aktie gleich mehrmals um mehr als ca. 40% gefallen (genauer gesagt zwischen 37 und 59%). Das sind doch recht extreme Ausschläge für ein eigentlich doch sehr stabil aufgestelltes Unternehmen.

Aus diesem Grund schreibt Buffett:

There is simply no telling how far stocks can fall in a short period. Even if your borrowings are small and your positions aren’t immediately threatened by the plunging market, your mind may well become rattled by scary headlines and breathless commentary. And an unsettled mind will not make good decisions.

Aus seiner Sicht lassen sich Aktienkurse nicht vorhersagen. Speziell kurzfristig kann niemand prognostizieren, ob und wie tief eine Aktie fallen wird. Über das Risiko für unser Portfolio hinaus, schreibt Buffett, sollten Investoren außerdem nicht die negativen Einflüsse auf Entscheidungsfähigkeit etc. unterschätzen, die die Nutzung eines Lombardkredits mit sich bringt.

Auf der anderen Seite hat sich Buffett selbst offenbar nicht immer an seine eigene Empfehlung gehalten und speziell in seiner Anfangszeit als Investor auch auf Lombardkredite zur Hebelung seines Returns gesetzt. Eine Studie, die sich detailliert mit Buffett’s Return befasst, schätzt, dass Buffett mit einem Hebel von ca. 1,6 zu 1 gearbeitet hat. Das Risiko hat Buffett durch den Kauf von hochqualitativen und gleichzeitig sehr günstigen und sicheren Investments begrenzt.

Was ist ein Lombardkredit bzw. Wertpapierkredit?

Jetzt habe ich das Wort Lombardkredit schon ein paar Mal verwendet, bisher aber noch nicht erklärt, was das eigentlich genau ist.

Ein Lombardkredit ist im Wesentlichen nichts anderes als ein Pfandkredit, ein Kredit also, bei dem wir am Markt veräußerbare Vermögenswerte, also Wertpapiere, Bankguthaben, Edelmetall oder andere Sachwerte als Pfand einsetzen. Je nach dem welches “Pfand” wir hinterlegen, sprechen wir von einem

- Effektenlombardkredit (= Wertpapierkredit): Wir nutzen Wertpapiere in unserem Portfolio als Sicherheit

- Warenlombardkredit: Hier dienen Handelswaren als Sicherheit für einen Kredit. Meistens wird bei der Bank ein so genanntes Indossament (ein Ladeschein oder Lagerschein inklusive Übertragungsvermerk) vorgelegt, woraufhin die Bank die Vorfinanzierung der Ware über einen Lombardkredit übernimmt

- Wechsellombardkredit: Hier dient ein Wechsel als Sicherheit für den Kredit

- Edelmetalllombardkredit: Hier wird ein Edelmetall wie Gold oder Silber als Sicherheit verwendet. Dies ist heutzutage oft die typische Pfandleihe, wo Menschen ihr Ringe, Halsketten etc. verpfänden, um Bargeld zu erhalten

Uns interessiert hier natürlich primär der Effektenlombard- bzw. der Wertpapierkredit, weil er uns ermöglicht, unser Portfolio recht einfach zu beleihen und das geliehene Geld zusätzlich in unser Portfolio zu investieren.

Funktionsweise eines Wertpapierkredits

Die Funktionsweise eines Wertpapierkredits ist ziemlich leicht nachzuvollziehen.

Von unserer Depotbank erhalten wir die Möglichkeit, einen gewissen Anteil unseres Portfolios (meistens ca. 50-75% des Portfoliowertes) zu beleihen. Wenn unser Portfolio also aktuell einen Wert von 100.000 EUR besitzt, dann können wir ca. 50.000 EUR als Kredit von der Depotbank erhalten. Für diese 50.000 EUR müssen wir laufend Zinsen zahlen, getilgt wird komplett bei Rückzahlung.

Ich gehe hier einmal davon aus, dass wir mit dem Kreditbetrag weitere Investments tätigen, unser Portfolio also hebeln. Soviel sei aber gesagt: Es gibt keinen Zwang, den Kredit in weitere Wertpapiere zu investieren. Grundsätzlich können wir damit machen, was wir wollen. Einzig Immobilienfinanzierungen über einen Lombardkredit werden von den Banken meist ausgeschlossen.

Praktisch gesehen funktioniert das Ganze so. Euer Online-Broker hat irgendwo auf der Webseite (meistens unter dem Reiter “Depot”) einen Link, der uns zur Beantragung des Wertpapierkredits führt. Auf der entsprechenden Unterseite werden dann in der Regel die wesentlichen Kennwerte aufgeführt:

- Kreditrahmen

- Beleihungswert

- Zinssatz

Als erstes müssen wir einen so genannten Kreditrahmen beantragen. Dieser kann in der Regel das Zweifache des aktuellen Beleihungswertes betragen. Bis auf ein Formular mit unserer Unterschrift müssen wir dafür eigentlich keine Unterlagen bei der Depotbank einreichen. Ist der Kreditrahmen einmal von der Bank freigegeben, dann können wir bis zur Beleihungsgrenze einen Kredit in Anspruch nehmen.

Im Grunde genommen funktioniert das Ganze ähnlich zu einem Dispokredit. Die Zinsen sind allerdings erheblich niedriger.

Beleihungsgrenze

Der Beleihungswert wird in Abhängigkeit von der Art der Wertpapiere in unserem Portfolio ermittelt. Bei einem reinen Aktienportfolio dürfte der Beleihungswert je nach Depotbank irgendwo zwischen 50 und 70% des Depotwertes liegen. So viel Geld könnt ihr euch also maximal leihen.

Folgende Details liefert z.B. comdirect dazu:

- Aktien im DAX, MDAX, TecDAX, SDAX und Euro Stoxx 50: Beleihungswert bis zu 70% des Kurswertes

- Weitere inländische Aktien: bis zu 50% des Kurswertes

- Weitere ausländische Aktien: bis zu 30% des Kurswertes

- Anleihen: 50-80%

- Genussscheine: 50-80%

- Fonds: 50-80%

- Weitere Wertpapiere: 0%

Zinssatz

Der Zinssatz eines Lombardkredits ist in der Regel flexibel, d.h. kann von der Depotbank in Abhängigkeit vom aktuellen Zinsniveau angepasst werden. Aktuell liegt der Zinssatz für einen Wertpapierkredit irgendwo zwischen ca. 3,5 und 5% (comdirect aktuell 3,9%, flatex 4,9%).

Hebelwirkung: Beispiel für einen Wertpapierkredit

Die konkrete Funktionsweise eines Wertpapierkredits in unserem Portfolio lässt sich am besten anhand eines konkreten Beispiels illustrieren.

Nehmen wir einmal an, ein Investor verfügt über ein Depot mit hochqualitativen Value-Aktien im Wert von 1 Mio. EUR und ist komplett investiert (Cash-Anteil gleich Null). Weil sich die Wirtschaft aktuell im Krisenmodus befindet, sieht der Investor eine ganze Reihe weiterer guter Investitionsgelegenheiten (hier lest ihr wie die Wirtschaftsmaschine funktioniert). Er leiht sich im Rahmen eines Wertpapierkredits 600.000 EUR zu einem Zinssatz von 5% pro Jahr und investiert den Betrag komplett am Aktienmarkt (analog zu Buffett hat er nun also vor Zinszahlungen einen Hebel von 1,6 zu 1). Da die Beleihungswert bei 60% des Portfoliowertes liegt, hat der Investor diesen vollständig ausgeschöpft.

Nun können sich zwei Szenarien entwickeln.

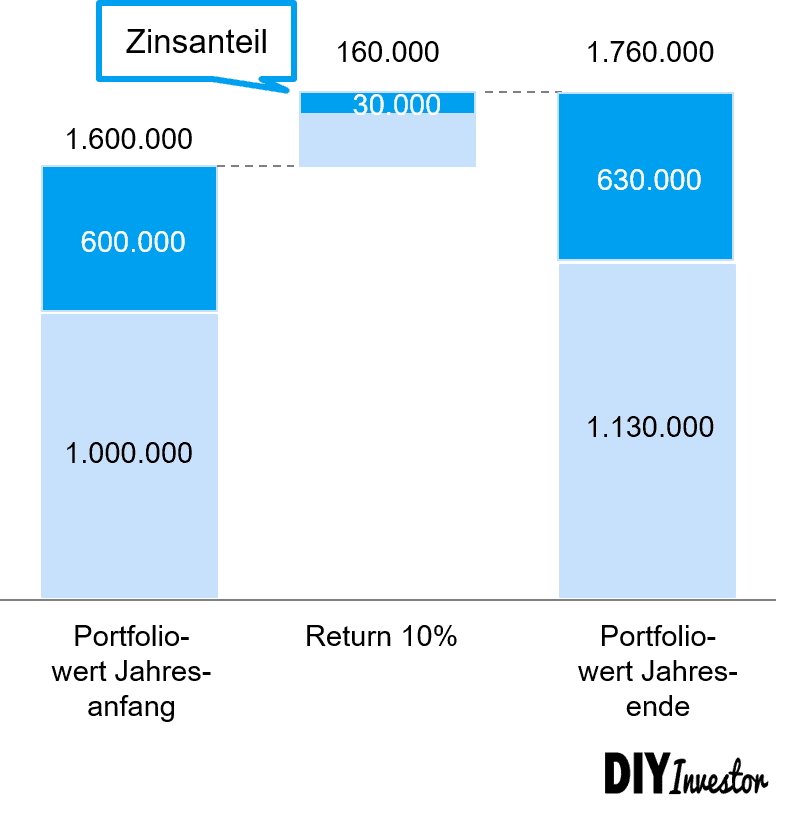

Szenario 1: Die Kurse steigen und der Return wird gehebelt

Wenn die Kurse wie vom Investor prognostiziert ansteigen – sagen wir mal um 10% innerhalb eines Jahres – erhöht ich der Portfoliowert um 160.000 EUR auf 1,76 Mio. EUR. Gleichzeitig muss der Investor 5% Zinsen auf den Kreditbetrag, also 30.000 EUR zahlen. Weil das Portfolio voll investiert ist bzw. keine Liquidität hat, kann die Bank die Zinsen nicht abbuchen und erhöht stattdessen den Kreditbetrag auf 630.000 EUR.

Der Return auf das Eigenkapital beträgt also 13% (1.130.000/1.000.000 -1), der Hebel inklusive der Berücksichtigung der Fremdkapitalzinsen errechnet sich zu 1,3 zu 1. Das heißt je 1% Portfoliowachstum wächst der Return des Investors um 1,3%. Der Beleihungswert hat sich von 60% auf ca. 55% (630.000/1.130.000) reduziert.

Theoretisch könnten wir also noch sogar noch etwas mehr Fremdkapital aufnehmen.

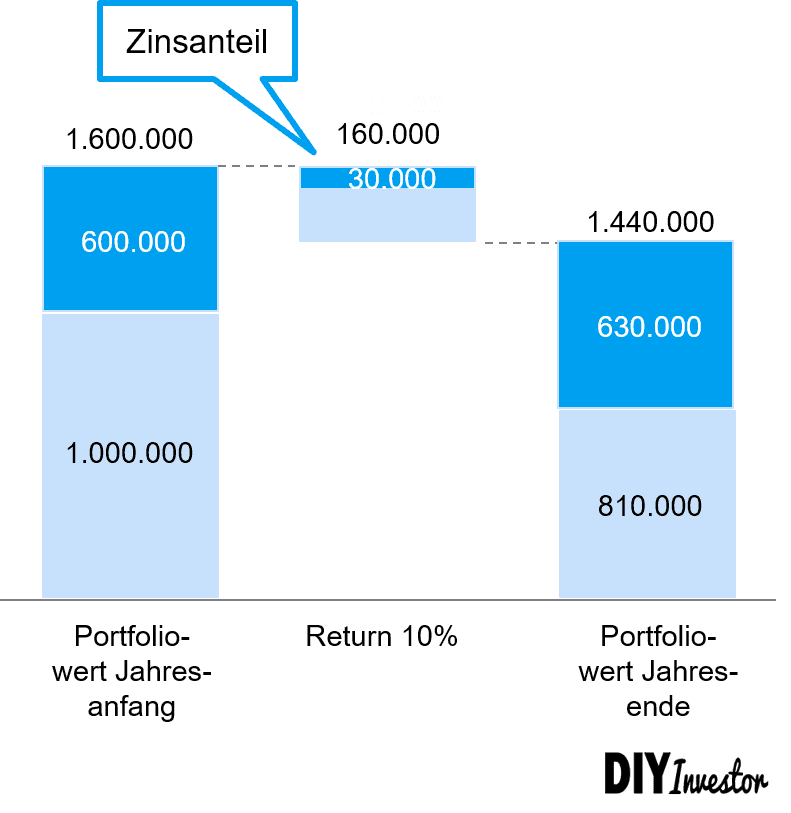

Szenario 2: Die Kurse fallen und es besteht eine Nachschusspflicht

Wenn die Kurse nun entgegen der Prognose des Investors um 10% fallen, dann verringert sich der Portfoliowert von 1,6 Mio. EUR auf 1,44 Mio. EUR. Alles andere, insbesondere die Zinszahlung bzw. die Erhöhung des Kreditvolumens, bleibt konstant:

Der Eigenkapital-Anteil am Portfolio hat sich infolgedessen von 1 Mio. EUR auf 810.000 EUR reduziert. Das Problem liegt in diesem Szenario nun darin, dass sich der Beleihungswert auf 77% (630.000/810.000) erhöht hat.

Da dieser Wert über dem von der Bank maximal zulässigen Beleihungswert von 60% liegt, greift die so genannte Nachschusspflicht bzw. der Investor bekommt einen so genannten Margin Call, d.h. er wird dazu aufgefordert, den Beleihungswert wieder auf die maximal erlaubten 60% zu verringern oder muss hohe Überziehungszinsen zahlen.

Entscheidet sich der Investor nun dazu, den Wertpapierkredit komplett zu tilgen, dann hat er neben dem Kursverlust von 160.000 EUR auch noch Zinsen in Höhe von 30.000 EUR gezahlt und sein Return liegt nicht mehr bei -10%, sondern tatsächlich bei -19% (der “negative” Hebel ist also noch um einiges höher).

Das ganze ist also wie ihr seht nicht ganz risikofrei.

Nachschusspflicht bzw. Margin Call

Wie wir am Beispiel gesehen haben entsteht eine Nachschusspflicht dann, wenn der Fremdkapitalanteil im Portfolio aufgrund von Kursveränderungen über einen bestimmten Prozentsatz ansteigt bzw. der auf Basis des Portfoliowertes ermittelte Beleihungswert unter den bereits in Anspruch genommenen Wertpapierkredit sinkt.

In diesem Fall müssen wir zunächst hohe Überziehungszinsen zahlen, dann aber den Beleihungswert unseres Lombardkredits schnell wieder auf das erlaubte Maß reduzieren. Dies können wir über mehrere Wege erreichen:

- wir können Aktien verkaufen und Teile des Wertpapierkredits tilgen, um den Kreditbetrag bis unterhalb des Beleihungswertes zu reduzieren

- wir können weitere Wertpapiere einbringen, um den Beleihungswert über das bereits in Anspruch genommene Kreditvolumen zu erhöhen

- wir können Bargeld einbringen und damit entweder Teile des Kredits tilgen oder weitere Wertpapiere kaufen

Risikomanagement

Um dieses Risiko nun zu managen, gibt es mehrere Möglichkeiten.

Wir sollten zum einen unser Portfolio natürlich nicht zu stark beleihen, sodass wir immer noch einen ausreichenden Puffer haben, um mit eventuellen Kurseinbrüchen gut umgehen zu können. Eine Situation, in der wir in einer Phase mit günstigen Kursen (also einer Kaufphase) aufgrund eines zu stark gehebelten Portfolios Aktien verkaufen müssen, sollten wir möglichst vermeiden.

Neben diesem Sicherheitspuffer ist aus meiner Sicht die sehr sorgfältige Auswahl unserer Portfoliowerte essentiell. Wir sollten hier auf qualitativ hochwertige Unternehmen mit geringem Downside-Risiko, einem stabilen Geschäftsmodell, guten Wachstumsaussichten und Wettbewerbsvorteilen setzen.

Abschließend können wir das Portfolio natürlich auch mithilfe von Stop-Loss Orders absichern. Dies ist allerdings für uns als Value Investoren immer etwas schwierig zu argumentieren, weil wir in einer schwächeren Marktphase doch eher weitere Aktien unserer Portfoliounternehmen erwerben würden, anstatt diese zu verkaufen.

Unterschiede im Vergleich zum herkömmlichen Kredit

Eine Alternative zum Wertpapierkredit kann natürlich darin bestehen, einfach einen herkömmlichen Kredit aufzunehmen (entweder über eure Hausbank oder über ein Kreditportal), wie ihr ihn z.B. auch für einen Autokauf erhalten würdet (was nicht heißen soll, dass ich einen Autokauf auf Kredit empfehlen würde!).

Im Vergleich zu einem solchen herkömmlichen Konsumentenkredit hat der Lombardkredit ein paar ganz entscheidende Vorteile (im Hinblick auf das Hebeln unseres Portfolios):

- In der Regel ist keine Schufa erforderlich. Die Bank nimmt einfach die Wertpapiere im Portfolio als Sicherheit

- Das Geld ist quasi sofort verfügbar, sofern uns die Depotbank den entsprechenden Kreditrahmen einmal eingerichtet hat

- Die Zinsen sind durch die direkte Besicherung durch die Wertpapiere in unserem Portfolio in den meisten Fällen niedriger als bei einem herkömmlichen Kredit

- In der Regel müssen wir erstmal nichts tilgen, sondern zahlen nur die Zinsen

- Der Lombardkredit ist nicht zweckgebunden, d.h. wir können mit dem Geld machen, was wir wollen

Natürlich das der Lombardkredit auch ein paar Nachteile im Vergleich. Diese sind aus meiner Sicht:

- In manchen Fällen hat ein Wertpapierkredit eine bestimmte Laufzeit bis zu der der Kreditbetrag zurückbezahlt werden muss. Unsere Investmentstrategie muss also in einem solchen Fall innerhalb eines bestimmten Zeitfensters aufgehen. Ansonsten kann die Bank unsere Aktien einfach in Besitz nehmen

- Es besteht eine Nachschusspflicht bei Margin Call im Depot

- Die Bank kann Zinssätze und auch Beleihungsgrenzen gerade in ungünstigen Marktphasen auch zu unserem Nachteil anpassen

Fazit

Einen Lombardkredit bzw. Wertpapierkredit können wir recht einfach beantragen. Es handelt sich dabei um einen Kredit, bei dem die Bank die in unserem Portfolio befindlichen Wertpapiere als Sicherheit verwendet.

Mit einem Wertpapierkredit können wir den Return auf unser eingesetztes Kapital signifikant erhöhen… sofern sich der Markt bzw. die Kurse unserer Portfoliowerte in die richtige Richtung entwickeln. Passiert das Gegenteil, dann können wir bei zu hohem Fremdkapitalanteil schnell in Schwierigkeiten geraten und dazu gezwungen sein, Anteile unseres Portfolios zu verkaufen, um Schulden zu tilgen. Und das in einer Situation, in der wir am liebsten nachkaufen würden.

Wir sollten einen Lombardkredit also immer mit Bedacht und in der richtigen Dosierung nutzen… oder aber wir halten uns direkt an Buffett’s Ratschlag und verzichten komplett auf Leverage.

Was meint ihr zu Wertpapierkrediten? Nutzt ihr dieses Instrument bereits? Wie sind eure Erfahrungen? Wenn ihr ein paar hilfreiche Insights habt, dann kommentiert gerne unten.

5 Gedanken zu „Lombardkredit bzw. Wertpapierkredit: So können wir unser Portfolio hebeln“

Hallo Axel,

danke für Deine Erklärungen in der gewohnt hohen Qualität. Ich sehe zwei unterschiedliche Ansätze zum Einsatz von Fremdkapital bei Aktien:

– als Hebel bei der kurzfristigen Spekulation

– als langfristige Finanzierung sorgfältig ausgewählter dividendenstarker Werte

(z.B. A1XF0Q o. 882058, …) und Diversifikation

Mich interessiert vor allem der letzte Punkt, der von Dir leider gar nicht thematisiert wird jedoch viel interssanter ist, wie ich finde. Die Kreditangebote der Broker sind meist nicht darauf zugeschnitten (dort lässt sich ja wohl auch weniger verdienen, da kaum gehandelt wird). Mein Broker verlangt z.B. ganze 1.25 % fürs traden (mtl. Zuteilung), aber 4.5 % langfristig, außerdem wird das Kontingent verzinst und nicht der genutzte Cash (was bei mir egal ist).

Es gibt soviele Brokervergleiche, aber keinen, der dieses Kriteriun beleuchtet. Hast Du Informationen hierzu ? Was hälst Du vom “Dividendenhebeln” ?

Grüße

Pingback: Der Notgroschen – Wie viel Geld für Notfälle behalten?

Ich denke man sollte sich ein Regelwerk überlegen mit dem man gut schlafen kann.

Bsp.: Annahme Grundsätzlich 20% Cashquote

ACWI -20% = Cashquote 10%

ACWI -30% = Cashquote 0%

ACWI -40% = 10 % Beleihen

etc…